Bezpłatny fragment - Schematy unikania opodatkowania funkcjonujące w polskiej praktyce i skuteczność środków stosowanych do ich zwalczania

Wykaz skrótów

Wstęp

Głównym celem pracy doktorskiej jest zbadanie schematów unikania opodatkowania, jakie funkcjonowały w polskiej praktyce w ostatnich latach oraz skuteczności środków prawnych stosowanych do ich zwalczania. Przyjęta tematyka rozważań — tj. unikanie opodatkowania i formy reakcji na to zjawisko — jest niezwykle bogata i wielowątkowa. Zjawisko unikania opodatkowania oraz szersza kategoria — opór podatkowy — jest przedmiotem rozważań wielu nauk społecznych, w tym nauk prawnych. Z uwagi na te okoliczności część zagadnień związanych z badanym zagadnieniem nie została objęta zakresem tej dysertacji.

Przyjęty w pracy kierunek rozważań nawiązuje do faktu podjęcia prac legislacyjnych nad przywróceniem do polskiego porządku prawnego ogólnej normy przeciwko unikaniu opodatkowania. Zbadanie przykładowych wykorzystywanych przez podatników schematów osiągania niezamierzonych przez ustawodawcę korzyści podatkowych, analiza obowiązujących środków przeciwdziałających unikaniu opodatkowania oraz praktyki ich stosowania i ocena ich skuteczności umożliwi wyrażenie opinii na temat celowości ponownego wprowadzenia do polskiego prawa ogólnej normy przeciwko unikaniu opodatkowania.

Skuteczność ewentualnie wprowadzonej ogólnej normy w znacznej mierze uzależniona będzie od możliwości zastosowania tego krajowego środka przeciwdziałania unikaniu opodatkowania w odniesieniu do stanów faktycznych objętych zakresem umów podatkowych. Wątpliwości dotyczące możliwości stosowania krajowego środka przeciwko unikaniu opodatkowania w sytuacjach transgranicznych dotykają także wprowadzonych z początkiem 2015 r. do obu ustaw o podatkach dochodowych przepisów o opodatkowaniu dochodu kontrolowanej spółki zagranicznej. Niepewność w tym zakresie powstaje w kontekście uregulowań konstytucyjnych dotyczących hierarchii aktów prawnych. Nie jest jasne, czy wskazane krajowe środki przeciwdziałające unikaniu opodatkowania będą mogły być zastosowanie do sytuacji objętych regulacjami ratyfikowanych umów międzynarodowych — umów o unikaniu podwójnego opodatkowania. Umowy te zgodnie z polską ustawą zasadniczą zajmują wyższe miejsce w hierarchii aktów prawa powszechnie obowiązującego i ich postanowienia mają pierwszeństwo w sytuacji niemożności pogodzenia z przepisami ustawy. Ocena skuteczności wprowadzonego i planowanego rozwiązania wymaga, aby badaniu poddać również te wątpliwości.

Wskazane działania legislacyjne — tj. wprowadzenie z początkiem 2015 r. przepisów o opodatkowaniu dochodu kontrolowanej spółki zagranicznej oraz plany przywrócenia ogólnej normy przeciwko unikaniu opodatkowania — świadczą o aktualności obranej tematyki badawczej. Był to jeden z powodów podjęcia się analizy tego zagadnienia. Problematyka przeciwdziałania unikaniu opodatkowania pozostaje aktualna również na szczeblu unijnym i międzynarodowym. Świadczą o tym między innymi prace prowadzone obecnie w ramach OECD dotyczące problemu erozji bazy podatkowej i transferu dochodów za granicę (ang. Base Erosion and Profit Shifting), w szczególności działanie nr 3, mające na celu wzmocnienie przepisów o kontrolowanych spółkach zagranicznych oraz działanie nr 6, poświęcone przeciwdziałaniu nadużywania konwencji podatkowych. Jednym z przykładów działań na szczeblu unijnym jest zalecenie Komisji z 2012 r. w sprawie agresywnego planowania podatkowego. W zaleceniu tym Komisja zachęca państwa członkowskie między innymi do wprowadzenia klauzuli generalnej przeciwdziałającej unikaniu opodatkowania do prawa krajowego.

Wskazane powyżej przykłady stanowią jedynie wycinek zauważalnej, szerszej tendencji — tj. wzrostu zainteresowania tematyką przeciwdziałania unikaniu opodatkowania. O istnieniu tej tendencji świadczyć mogą również zmiany w prawie wewnętrznym wielu państw w obszarze przeciwdziałania unikaniu opodatkowania. Istotnych informacji na wysunięcie ogólnych wniosków dostarczają dane dotyczące państw, które zdecydowały się na wprowadzenie do swoich porządków prawnych przepisów o opodatkowaniu dochodu kontrolowanych spółek zagranicznych. Przez okres blisko trzydziestu lat (tj. w latach 1962–1990) ten szczególny środek nakierowany na zwalczanie wybranych form unikania opodatkowania wprowadziło siedem państw, podczas gdy w trakcie ostatniej dekady XX wieku rozwiązanie to zostało uchwalone w czternastu kolejnych państwach. Do podobnych wniosków prowadzi obserwacja, w porządkach prawnych ilu państw przewidziano możliwość stosowania generalnej klauzuli przeciwdziałającej unikaniu opodatkowania.

Działania polskiego prawodawcy w tym zakresie można traktować jako pewną formę rozwinięcia prac toczących się w ww. międzynarodowych gremiach. Świadczy o tym między innymi odwoływanie się przez organy polskiego państwa w projektach aktów prawnych do działań podejmowanych w ramach Unii Europejskiej.

Kolejnym powodem do prowadzenia badań w powyższym zakresie jest ich znaczenie dla praktyki tworzenia i stosowania prawa krajowego. Powód ten nabiera szczególnego znaczenia w kontekście analizowanej w pracy dopuszczalności stosowania krajowych środków przeciwdziałających unikaniu opodatkowania w sytuacjach objętych zakresem umów podatkowych, gdy uwzględni się dotychczasowe polskie doświadczenia w badaniu zgodności tych krajowych środków z normami ustawy zasadniczej. Zakładać można bowiem, że uchwalone oraz obecnie projektowane przepisy będą przedmiotem krytyki. Za prawdopodobną należy uznać próbę ich wyeliminowania z systemu prawnego lub ograniczenia zakresu ich stosowania poprzez zarzut niezgodności ich postanowień z Konstytucją RP lub z obowiązującymi nasz kraj umowami podatkowymi.

Istotnym bodźcem do podjęcia się poniższych rozważań jest także fakt niewystarczającego zbadania w polskiej doktrynie problematyki skuteczności środków przeciwdziałania unikaniu opodatkowania, w tym zwłaszcza ograniczenia dopuszczalności stosowania krajowych środków przeciwko unikaniu opodatkowania do sytuacji objętych postanowieniami umów podatkowych. W krajowej literaturze odnaleźć można wiele opracowań dotyczących unikania opodatkowania oraz form reakcji na to zjawisko. Również problematyka międzynarodowego prawa podatkowego została przedstawiona w licznych opracowaniach. Liczbę pozycji odnoszących się do obszaru wspólnego tych zagadnień, a w szczególności do dopuszczalności stosowania krajowych środków przeciwdziałania unikaniu opodatkowania w stosunkach transgranicznych, uznać należy zaś za niedostateczną. Wniosek ten uprawniony jest szczególnie przy porównaniu dostępnych w tym zakresie pozycji w ramach polskiej literatury i literatury zagranicznej. Za pewien symbol braku właściwej eksploracji w polskiej literaturze tego obszaru uchodzić może przyjęcie przez projektodawcę a priori możliwości zastosowania ogólnej normy przeciwko unikaniu opodatkowania do sytuacji objętych postanowieniami umów o unikaniu podwójnego opodatkowania.

Hipotezą badawczą tej pracy jest twierdzenie, że stosowane przez polskie władze podatkowe środki mające na celu przeciwdziałanie unikaniu opodatkowania nie są skutecznym instrumentem ograniczenia skali zjawiska unikania opodatkowania. Konieczne jest stosowanie innych rozwiązań, w tym celowe jest wprowadzenie ogólnej normy przeciwko unikaniu opodatkowania. Dodatkowo przyjmuję, że obowiązujące przepisy o opodatkowaniu dochodu kontrolowanej spółki zagranicznej oraz projektowana ogólna norma przeciwko unikaniu opodatkowania, co do zasady, będą mogły być stosowanie również w przypadkach objętych zakresem polskich umów podatkowych. Ewentualne niezastosowanie tych krajowych środków przeciwko unikaniu opodatkowania z uwagi na uregulowania konkretnych polskich umów podatkowych będzie wyjątkową sytuacją. Niemniej jednak nawet częściowa nieskuteczność tych przepisów może oznaczać, że nie zostaną osiągnięte zakładane efekty wprowadzenia tych środków.

W kontekście możliwości zastosowania krajowych środków przeciwdziałających unikaniu opodatkowania w stosunkach transgranicznych weryfikacji podlegać będzie także to, na ile zwalczanie unikania opodatkowania pozostaje celem umów podatkowych. W tym zakresie założono wstępnie, że celem tych umów nie był i nie jest wyłącznie rozwój stosunków gospodarczych poprzez eliminowanie podwójnego opodatkowania. Celem tych umów podatkowych było i jest zwalczanie nieprawidłowości — unikania i uchylania się od opodatkowania.

Przyjęte hipotezy badawcze wynikają z licznych przesłanek. Założono, że opór wobec obciążeń podatkowych jest naturalną reakcją. Rozgraniczyć jednak należy poszczególne formy oporu podatkowego. W tym zakresie przyjęto, że unikanie opodatkowania jest działaniem nieakceptowanym, które należy zwalczać. Zjawisko to narusza zasady, na których zbudowany powinien być system podatkowy. Zasady i wartości te wyrażone zostały w ustawie zasadniczej. Tolerowanie unikania opodatkowania prowadzi do pogłębiania się tego zjawiska. Przyjąć jednak należy, że unikanie opodatkowania nie zostanie w pełni usunięte. Powinno się więc skutecznie ograniczać zakres tego zjawiska. Przyjęto również, że w Polsce funkcjonuje mocno rozwinięta kultura unikania opodatkowania, która przejawia się w licznych formach, między innymi w powszechności terminu „optymalizacja podatkowa” lub niewielkich rozmiarach debaty publicznej na temat unikania opodatkowania i skutecznych form przeciwdziałania temu zjawisku. Problem rozwiniętej kultury unikania opodatkowania wydaje się powodowany częściowo dotychczasową nieudolnością polskich władz podatkowych w zwalczaniu tego zjawiska. Funkcjonowanie tej kultury nie jest zapewne wyłącznie polską specyfiką. O powszechności tego zjawiska świadczyć mogą informacje ujawnione w ramach tzw. LuxLeaks.

Hipoteza pracy zweryfikowana zostanie poprzez analizę następujących zagadnień w poszczególnych rozdziałach. W pierwszym rozdziale pracy przedstawione zostanie unikanie opodatkowania oraz formy przeciwdziałania temu zjawisku. Unikanie opodatkowania zaprezentowane zostanie na tle pozostałych form oporu podatkowego, dzięki temu możliwe będzie sformułowanie definicji tego fenomenu oraz wytyczenie linii granicznych istniejących pomiędzy unikaniem opodatkowania a pozostałymi formami minimalizacji obciążeń podatkowych. W rozdziale tym przedstawione zostaną również środki przeciwdziałania unikaniu opodatkowania wykorzystywane w prawie krajowym oraz w umowach podatkowych. Wstępnie zarysowane zostaną również kontrowersje dotyczące stosowania krajowych środków przeciwdziałania unikaniu opodatkowania do stanów faktycznych objętych zakresem umów podatkowych. W rozdziale tym znajdzie się także zostanie krótkie wprowadzenie do tematyki międzynarodowego prawa podatkowego, łącznie z omówieniem zasad interpretacji umów międzynarodowych, wynikających z praktyki międzynarodowej i skodyfikowanych w Konwencji wiedeńskiej o prawie traktatów.

Na drugi rozdział składa się analiza polskich doświadczeń z krajowym unikaniem opodatkowania i środkami zwalczania tego zjawiska. W rozdziale tym opisane zostaną funkcjonujące w przeszłości oraz obecnie krajowe rozwiązania przeciwko unikaniu opodatkowania — tj. ogólna norma przeciwko unikaniu opodatkowania oraz szczególne środki przeciwko temu zjawisku. W rozdziale tym zaprezentowane zostaną także wybrane schematy osiągania przez polskich podatników niezamierzonych przez ustawodawcę korzyści podatkowych i reakcje prawodawcy na te działania. Na tej podstawie dokonana zostanie ocena skuteczności zwalczania unikania opodatkowania poprzez krajowe środki prawne. Rozpatrzone zostanie również to, czy wcześniejsze przyjęcie ogólnej normy przeciwko unikaniu opodatkowania prowadziłoby do zmniejszenia skali analizowanego zjawiska.

W trzecim rozdziale przeprowadzona zostanie analiza zbliżona do tej zawartej w rozdziale drugim, z tą różnicą, że przedmiotem rozważań będą środki przeciwdziałania unikaniu opodatkowania stosowane w polskich umowach podatkowych oraz transgraniczne schematy unikania opodatkowania. W rozdziale tym przedstawione zostaną także działania dostosowawcze podatników do zmian wprowadzonych w polskich umowach podatkowych. Prezentacja wykorzystywanych schematów wzbogacona zostanie o analizę danych statystycznych wskazujących na skalę działań w tym zakresie. Na tej podstawie dokonana zostanie ocena skuteczności stosowanych środków przeciwdziałających unikaniu opodatkowania oraz podjęte zostaną rozważania nad tym, czy wcześniejsze wprowadzenie ogólnej normy przeciwko unikaniu opodatkowania prowadziłoby do zmniejszenia skali unikania opodatkowania z wykorzystaniem postanowień umów podatkowych.

W ostatnim, czwartym rozdziale analizie poddana zostanie dopuszczalność stosowania krajowych środków przeciwko unikaniu opodatkowania do sytuacji objętych postanowieniami umów podatkowych. Problematyka ta zostanie przedstawiona z perspektywy międzynarodowych standardów, zawartych w dokumentach OECD publikowanych na przestrzeni kilku ostatnich dekad. Różnorodność podejść do badanej tematyki omówiona zostanie w świetle poglądów funkcjonujących w doktrynie międzynarodowego prawa podatkowego, prowadzonych sporów oraz poprzez opis wybranej praktyki orzeczniczej czterech państw. Następnie dopuszczalność stosowania krajowych środków przeciwdziałania unikaniu opodatkowania w sytuacjach transgranicznych oceniona zostanie z perspektywy polskiego porządku konstytucyjnego oraz dotychczasowej praktyki orzeczniczej. W rozdziale przedstawione także zostaną sugerowane kryteria oceny dopuszczalności zastosowania krajowych środków przeciwko unikaniu opodatkowania w badanych sytuacjach. W oparciu o zaproponowane kryteria analizie poddana zostanie dopuszczalność stosowania planowanej ogólnej normy przeciwko unikaniu opodatkowania oraz wprowadzonych przepisów o opodatkowaniu dochodu kontrolowanej spółki zagranicznej w stosunku do transakcji objętych postanowieniami konwencji podatkowych.

W pracy zastosowano następujące metody badawcze: metodę dogmatycznoprawną, metodę teoretycznoprawną, metodę porównawczą oraz metodę empiryczną. W dysertacji analizie poddano następujące materiały źródłowe: akty prawne (m.in.: ustawy podatkowe, Konwencję wiedeńską o prawie traktatów, wszystkie obowiązujące Rzeczpospolitą umowy o unikaniu podwójnego opodatkowania w zakresie podatku od dochodu (i majątku) oraz podpisane, ale jeszcze nieobowiązujące, protokoły zmieniające polskie konwencje podatkowe, jak również oczekujące na wejście w życie nowe umowy podatkowe), wyroki sądowe, interpretacje przepisów prawa podatkowego, literaturę prawniczą, dokumenty OECD, dane Narodowego Banku Polskiego, prasę codzienną, dane zgromadzone w rejestrze przedsiębiorców w Krajowym Rejestrze Sądowym oraz dokumenty publikowane w ramach procesu legislacyjnego.

Rozdział I. Unikanie opodatkowania i środki zwalczania tego zjawiska

1.1. Uwagi wstępne

Przedmiotem niniejszego rozdziału jest ogólne zarysowanie problematyki unikania opodatkowania oraz stosowanych form przeciwdziałania temu zjawisku. W dalszej części rozdziału unikanie opodatkowania przedstawione zostanie na tle innych form oporu podatkowego oraz wskazane zostaną typowe środki stosowane przez państwa w celu zwalczania tego zjawiska. Odrębnie omówione zostaną środki służące przeciwdziałaniu unikania opodatkowania stosowane w prawie krajowym i prawie międzynarodowym. Zastosowanie takiego podziału związane jest z rozważaniami prowadzonymi w dalszych częściach pracy dotyczącymi możliwości zastosowania krajowych środków przeciwko unikaniu opodatkowania do stanów faktycznych objętych zakresem umów podatkowych.

Pojęcie unikania opodatkowania zostanie zdefiniowane w dalszej części rozdziału (zob. pkt 1.2.2.). W tym miejscu przyjąć należy jedynie, że pojęcie to obejmuje działania podatnika, które pomimo zgodności z literą prawa nie są akceptowane przez władze podatkowe, ponieważ ich wyłącznym lub głównym celem jest zmniejszenie obciążeń podatkowych. Tak rozumiane zjawisko unikania podatków jest zapewne tak stare, jak same podatki. Jest ono jedną z form oporu podatkowego. To szersze zjawisko obejmuje wszystkie działania, których celem jest obniżenie ciężaru podatkowego. Zgodnie z akceptowaną w nauce prawa podatkowego typologią w ramach zjawiska oporu podatkowego wyróżnia się:

— uchylanie się od opodatkowania,

— unikanie opodatkowania,

— planowanie podatkowe,

— oszczędzanie podatkowe.

Terminologia ta została w pewnej mierze odzwierciedlona w przepisach prawa podatkowego. Dowodem na to jest posługiwanie się w polskim prawie podatkowym terminami „unikanie opodatkowania” i „uchylanie się od opodatkowania”. Również w unijnym prawie podatkowym wyróżniane są te dwa pojęcia.

Okoliczność, że unikanie podatków może być tak stare jak same podatki, wskazuje na to, że niechęć do podatków jest trwałą i naturalną reakcją podatników. W nauce prawa wskazuje się przy tym na zasadę wolności unikania opodatkowania. Stanowi ona naturalną przeciwwagę dla interesu fiskalnego państwa, który nie jest nieograniczony. Gdyby przyjąć inaczej, należałoby błędnie uznać, że interes fiskalny państwa jest kategorią nadrzędną i każdorazowo, gdy dojdzie do konfliktu z innymi prawnie chronionymi wartościami (np. z zasadą wolności gospodarczej czy zasadą ochrony własności), interes fiskalny państwa powinien przeważać.

Liczne przepisy, w tym przepisy rangi konstytucyjnej, nakazują dokonywać świadczeń na rzecz podmiotów publicznoprawnych (państwa, jednostek samorządu terytorialnego), jednak w system prawa wkomponowane zostały pewne mechanizmy, których celem jest zapewnienie skutecznej ochrony interesów podatników.

Na gruncie polskiego porządku konstytucyjnego próbę budowy odpowiednich relacji pomiędzy interesami fiskalnymi państwa a interesami podatników dostrzec można w treści jednego z podstawowych przepisów Konstytucji RP dotyczących opodatkowania. Mianowicie zgodnie z art. 84 ustawy zasadniczej: „Każdy jest obowiązany do ponoszenia ciężarów i świadczeń publicznych, w tym podatków, określonych w ustawie”.

Przepis ten zabezpiecza interes fiskalny. W najwyższym akcie prawnym wskazano na obowiązek dokonywania świadczeń publicznych, wprost eksponując powinności podatkowe. Z drugiej jednak strony, w przepisie tym wyraźnie zaznaczono, że podmioty zobowiązane do zapłaty podatków obowiązane są świadczyć jedynie według zasad określonych w ustawie. Pozwala to wywodzić, że w przypadku, gdy dane zdarzenie nie zostało wskazane w przepisach ustawy jako rodzące obowiązek zapłaty podatku, nie ma konieczności dokonywania takich świadczeń. Co więcej, zasada wolności unikania opodatkowania może być również wywodzona z treści art. 217 Konstytucji RP oraz przepisów ordynacji podatkowej definiujących obowiązek podatkowy i zobowiązanie podatkowe.

Z treści art. 217 Konstytucji RP wynika nakaz określenia w przepisach ustaw podstawowych elementów konstrukcyjnych podatków. Natomiast przepisy art. 4 i 5 ordynacji podatkowej wyraźnie wskazują, że obowiązek podatkowy jest powinnością wynikającą z ustaw podatkowych w związku z zaistnieniem zdarzeń określonych w przepisach tych ustaw, oraz kładą nacisk na to, iż zobowiązanie podatkowe wynika z obowiązku podatkowego. Te trzy przepisy odczytywane łącznie stanowią przekonującą podstawę do wywodzenia zasady wolności unikania opodatkowania.

Skoro zobowiązanie podatkowe powstaje wyłącznie wówczas, gdy dojdzie do urzeczywistnienia się normatywnego podatkowoprawnego stanu faktycznego i jednocześnie brak jest przepisu, który nakazywałby podejmowanie wyłącznie działań nakierowanych na realizację tego stanu faktycznego, podatnikom przysługuje wolność unikania opodatkowania. Wolność ta dostrzeżona została również przez sądy administracyjne w praktyce orzeczniczej oraz przez inne organy państwa.

Przykładowo wskazać można na orzeczenie Naczelnego Sądu Administracyjnego (dalej jako: NSA), w którym stwierdzono jednoznacznie, że: „Z istoty prawa podatkowego można wyprowadzić zasadniczą normę nakazującą zapłatę podatku w sytuacji spełnienia warunków powodujących powstanie zobowiązania podatkowego. Nie istnieje natomiast generalna zasada nakładająca na podatnika obowiązek działania dla powstania zobowiązania w wysokości największej z możliwych”. W orzeczeniu tym sąd zauważył również, że: „Istotą działalności gospodarczej jest maksymalizacja zysku, a nie maksymalizacja zobowiązań podatkowych”.

Zasada wolności unikania opodatkowania została również podkreślona w innym orzeczeniu, w którym poza powołaniem się na tę zasadę zaakcentowano także, że: „[…] z żadnej normy prawnej nie można wyprowadzić zasady nakładającej na podatnika obowiązek działania dla powstania zobowiązania podatkowego w najwyższej możliwej wysokości”.

Przejawem akceptacji dla zasady wolności unikania opodatkowania jest również stanowisko wyrażone w wyroku NSA, w którym uznano za naturalne uprawnienie każdego podatnika do dążenia do jak najniższych podatków.

Zasada wolności unikania opodatkowania została również dostrzeżona w praktyce innych organów państwowych, w tym w szczególności przez Rzecznika Praw Obywatelskich — organ powołany do ochrony praw i wolności. W stanowisku prezentowanym w ramach jednego z postępowań przed Trybunałem Konstytucyjnym Rzecznik Praw Obywatelskich podkreślił, że każdy podatnik ma prawo kierować się w swoich działaniach również ich konsekwencjami podatkowymi oraz że nie da się wyprowadzić z prawa podatkowego takiej normy, która zakazywałaby takiego zachowania podatnika, które prowadzi do powstania zobowiązania podatkowego w niższej wysokości lub też do powstania jak najwyższej ulgi.

Wskazana zasada wolności unikania opodatkowania wymaga, aby w prawie istniały pewne mechanizmy, dzięki którym podatnik będzie mógł korzystać w praktyce z tej wolności. Dla zapewnienia odpowiednich proporcji pomiędzy interesem fiskalnym państwa a wskazaną wolnością szczególnie istotne są gwarancje o charakterze proceduralnym. Wśród mechanizmów, które mogą zapewnić odpowiednią relację państwo–podatnik, wyróżnić należy: prawo podatnika do wniesienia skargi do sądu administracyjnego na rozstrzygnięcia administracji podatkowej, prawo do zaoferowania dobrowolnego zabezpieczenia zobowiązań w formie wybranej przez podatnika, możliwość wystąpienia z wnioskiem o wydanie interpretacji ogólnej lub interpretacji indywidualnej oraz zasadę ustalania istnienia prawa lub stosunku prawnego mającego znaczenie dla wymiaru podatku przez sąd powszechny. Na wagę tych mechanizmów wskazywano w polskiej doktrynie.

Jak wynika z powyższego, zasada wolności unikania opodatkowania może być wywodzona z obowiązujących w Polsce przepisów, w tym z przepisów rangi konstytucyjnej. Jej funkcjonowanie nie budzi wątpliwości w literaturze ani w orzecznictwie w sprawach podatkowych.

W tym miejscu warto zasygnalizować granice tej zasady. Wolność unikania opodatkowania — podobnie jak interes fiskalny państwa — nie ma charakteru absolutnego. W państwach demokratycznych ustalenie, jaką część swych dochodów podatnik powinien świadczyć na potrzeby publiczne, następuje w drodze jawnych procedur parlamentarnych. Podatnik nie jest więc osobą legitymowaną do samodzielnego decydowania, jaką kwotę powinien uiścić tytułem podatku.

Korzystanie przez podatników z wolności unikania opodatkowania ma swoje granice. Mając na uwadze wskazywany wcześniej przepis art. 84 Konstytucji RP, który nakazuje ponosić określone ustawowo świadczenia publiczne, w tym podatki, nie sposób twierdzić, że podatnicy mogą w sposób zupełnie nieograniczony podejmować działania na rzecz całkowitego uniknięcia lub zmniejszenia należnych podatków. Treść tego przepisu wyznacza podstawową granicę wolności unikania opodatkowania — tj. zgodność z obowiązującym prawem. W kontekście rozważań na temat zjawiska unikania opodatkowania warto jednak zastanowić się nad tym, czy zgodność z literą prawa jest jedyną granicą wyznaczającą kres wolności unikania opodatkowania. Wskazuje się bowiem, że zasada wolności unikania opodatkowania powinna stanowić punkt wyjścia do wszelkich rozważań nad zjawiskiem nadużywania prawa w obszarze podatków. Granice tej wolności wiążą się ściśle z występującymi w praktyce formami oporu podatkowego. Ograniczenia w korzystaniu z tej wolności zostaną omówione w odniesieniu do poszczególnych form oporu podatkowego w punkcie 1.2.2. pracy.

Unikanie opodatkowania budzi sprzeciw rządzących. Działania podatników w tym obszarze postrzegane są przez władze podatkowe jako nakierowane na skorzystanie z nienależnych podatnikom preferencji podatkowych. Aktywności te odbierane są jako niemające innego ekonomicznego lub gospodarczego uzasadnienia niż chęć osiągnięcia korzyści podatkowych. Przykładowo, w odniesieniu do zjawiska unikania opodatkowania w stosunkach międzynarodowych liczne państwa i część doktryny wskazuje, że rezultat działań niektórych podatników w postaci zupełnego braku opodatkowania dochodu narusza zasadę umów o unikaniu podwójnego opodatkowania, którą jest opodatkowanie dochodu w jednym państwie, jeśli nie został on opodatkowany w drugim państwie. Działania podejmowane przez podatników w tym obszarze polegają między innymi na korzystaniu z preferencji gwarantowanych przepisami międzynarodowego prawa podatkowego przez podmioty, które zgodnie z intencjami prawodawców nie były uprawnione do tych preferencji. W przypadku stosunków międzynarodowych narusza to równowagę podatkową, którą miała zapewnić konwencja podatkowa. Problematyka unikania opodatkowania w stosunkach transgranicznych będzie przedmiotem rozważań w dalszej części rozdziału (zob. pkt 1.3.).

Unikanie opodatkowania prowadzi do niesprawiedliwych rezultatów. Podmioty prowadzące działalność gospodarczą w międzynarodowej i globalnej skali mają dostęp do wyrafinowanych mechanizmów zmniejszania obciążeń podatkowych. Mogą w ten sposób uzyskać przewagę konkurencyjną nad podmiotami prowadzącymi działalność gospodarczą wyłącznie lub głównie na terytorium jednego państwa. Możliwe do osiągnięcia poprzez unikanie opodatkowania niższe obciążenie podatkowe może również niekorzystnie wpływać na decyzje inwestycyjne. Podatnicy preferują te obszary działalności gospodarczej, które związane są z możliwością unikania opodatkowania. Niekoniecznie będą to obszary charakteryzujące się wysoką zyskownością. Nie muszą to być również działania, na które istnieje niezaspokojony popyt. Co więcej, tolerowanie nadużywania norm międzynarodowego prawa podatkowego prowadzić może do zmian w postrzeganiu podatków w odbiorze społecznym. Może to być przyczyną modyfikacji postaw części społeczeństwa i powodować niechęć do dobrowolnego uiszczania należności na rzecz podmiotów publicznych. Z tych powodów władze państwowe powinny podejmować działania mające na celu przeciwdziałanie unikaniu opodatkowania. O stosowanych w praktyce środkach przeciwdziałania unikaniu opodatkowania będzie mowa w punktach 1.4. i 1.5.

1.2. Unikanie opodatkowania na tle pozostałych form oporu podatkowego

1.2.1. Opór podatkowy i jego przyczyny

Opór podatkowy — na co wskazywano już powyżej — jest zapewne tak stary, jak same podatki. Jedną z przyczyn tej permanentnej niechęci do opodatkowania są prawdopodobnie same cechy podatków. W szczególności dla podmiotów zobowiązanych trudne jest bierne pogodzenie się z sytuacją, w której część ich majątku odbierana jest przymusowo, nieodpłatnie i bezzwrotnie. Te trzy cechy podatków oznaczają w praktyce możliwość stosowania środków przymusu w celu egzekucji podatku, brak obowiązku świadczenia ekwiwalentnego na rzecz podatnika przez podmiot publiczny oraz brak podstaw do żądania zwrotu należnego i zapłaconego podatku. Cechy te powodują „naturalną” reakcję obronną po stronie podatnika. Sprowadza się ona do poszukiwania przez podatnika metod uniknięcia obowiązku zapłaty jakiegokolwiek podatku lub choćby zmniejszenia jego wysokości.

Warto jednak zauważyć, że zasygnalizowana powyżej przyczyna oporu podatkowego, tkwiąca w samej specyfice podatków, nie jest jedyną determinantą tego zjawiska. Na decyzję o poszukiwaniu przez podatnika dróg uniknięcia obowiązku zapłaty lub obniżenia ciężarów podatkowych ma wpływ wiele zmiennych. Fenomen oporu podatkowego może być analizowany nie tylko z perspektywy specyfiki prawa podatkowego i jego cech, lecz również z punktu widzenia innych nauk społecznych, w tym psychologii, socjologii i ekonomii. Analiza uwarunkowań psychologicznych, socjologicznych i ekonomicznych oporu podatkowego wykracza jednak poza ramy tej pracy.

Wśród przyczyn oporu podatkowego mających swoje źródło w cechach prawa podatkowego warto wskazać również tetyczny charakter stosunków podatkowych. Oznacza on, że stosunki podatkowe ukształtowane zostały na podstawie norm prawnych odnoszących się do zjawisk istniejących jedynie na podstawie tychże norm. Innymi słowy, uchylenie przepisów ustawodawstwa podatkowego spowodowałoby zniknięcie stosunków podatkowoprawnych i podatku jako zjawiska społecznego. Ta swoista nienaturalność w relacjach pomiędzy podmiotem zobowiązanym do świadczeń a podmiotem uprawnionym — państwem (które ukształtowało ten stosunek) również przyczynia się do niechęci do podatków.

Także sama technika konstruowania przepisów prawa podatkowego, najczęściej polegająca na kształtowaniu podatkowego stanu faktycznego poprzez odwoływanie się do konstrukcji prawa prywatnego, nie pozostaje bez wpływu na reakcje podatnika na opodatkowanie. Skoro przedmiot opodatkowania został opisany przez ustawodawcę poprzez odesłanie do form czynności prawnych występujących na gruncie prawa cywilnego, opodatkowaniu będzie podlegać dokonanie konkretnej czynności cywilnoprawnej, a nie zjawisko występujące w świecie realnym, które będzie realizowane w tej formie czynności cywilnoprawnej. Taki sposób opisu przedmiotu opodatkowania umożliwia podatnikom podejmowanie działań stanowiących pewną formę oporu podatkowego.

Przyczyna stawiania oporu podatkowego może być zupełnie prozaiczna — może to być chęć pozostawienia sobie do dyspozycji większej puli środków pieniężnych, bez dzielenia się nimi z państwem lub jednostką samorządu terytorialnego. Zauważmy, że takie podejście w przypadku przedsiębiorców może być systematycznym obszarem aktywności i może stanowić o przewadze konkurencyjnej danego przedsiębiorcy nad pozostałymi podmiotami z branży. Środki zaoszczędzone przez przedsiębiorcę na podatkach mogą być bowiem wykorzystane na inne działania (np. rozwój produktów, zwiększenie budżetu reklamowego) i tym samym przyczynić się do zdobycia przewagi nad rynkowymi rywalami.

Przyczyny podane powyżej nie stanowią zapewne pełnego wyliczenia determinant oporu podatkowego. Dobitnym dowodem na to, że wiele zmiennych wpływa na podejmowanie przez podatników decyzji o poszukiwaniu dróg zmniejszenia podatków, jest fakt licznych nauk społecznych, z perspektywy których można analizować to zjawisko.

Skutkiem różnorodnych uwarunkowań tego zjawiska jest nierównomierny rozkład poszczególnych form oporu podatkowego w różnych grupach zawodowych czy społecznych oraz różnice występujące w tym zakresie pomiędzy poszczególnymi państwami. Uznać należy, że proces, którego skutkiem jest podjęcie decyzji o próbie uniknięcia zapłaty podatku lub zmniejszenia jego ciężaru, jest trudny do ujęcia w ramy uniwersalnego modelu, tłumaczącego ogół zachowań i decyzji wszystkich zainteresowanych podmiotów.

Ale nawet jeśli weźmiemy pod uwagę tylko wskazane powyżej przyczyny oporu podatkowego, przyjąć należy, że niechęć do podatków jest naturalnym odruchem. Jak wskazywano już powyżej, taka reakcja na zjawisko opodatkowania zyskała ograniczoną akceptację w ustawodawstwie, orzecznictwie sądowym oraz nauce prawa podatkowego w postaci zasady wolności unikania opodatkowania.

1.2.2. Formy oporu podatkowego

W nauce prawa podatkowego wyróżnia się cztery następujące formy oporu podatkowego: uchylanie się od opodatkowania, unikanie opodatkowania, planowanie podatkowe oraz oszczędzanie podatkowe. Poniżej przedstawiony zostanie ich opis. Każda z form oporu podatkowego oceniona zostanie z perspektywy pozostawania w obszarze zasady wolności unikania opodatkowania. Poszczególne typy działań zostaną ocenione także przez pryzmat zgodności z prawem oraz z punktu widzenia ryzyka zakwestionowania przez władze podatkowe.

Na początku opisane zostaną dwie skrajne formy oporu podatkowego — uchylanie się od opodatkowania i oszczędzanie podatkowe. Następnie wskazane zostaną dwie istotne dla niniejszej pracy kategorie działań — planowanie podatkowe oraz unikanie opodatkowania. Ich znaczenie wynika z trudności, jakie istnieją w praktyce przy wytyczaniu linii rozgraniczającej je. Problem ten wypływa między innymi z faktu, że obie te kategorie dotyczą działań, które nie są bezpośrednio sprzeczne z prawem. W kolejnej części pracy przedstawione zostaną rozważania o granicach pomiędzy unikaniem opodatkowania a pozostałymi formami oporu podatkowego (zob. pkt 1.2.3.).

Uchylanie się od opodatkowania

Uchylanie się od opodatkowania to niezgodne z prawem działanie podatników zmierzające do zmniejszenia wysokości podatków. Działania te cechuje „bezpośrednie” łamanie prawa. Niezgodne z prawem działania podatników zmierzające do całkowitego uniknięcia lub częściowego zmniejszenia ciężarów podatkowych pozostają poza zakresem wolności unikania opodatkowania.

Działania stanowiące uchylanie się od opodatkowania są penalizowane. Na gruncie polskiego prawa efekt ten osiągany jest poprzez przepisy kodeksu karnego skarbowego. Przewidują one odpowiedzialność karną za niezgodne z prawem zmniejszanie ciężarów podatkowych. Warto jednak zwrócić uwagę na to, że ewentualne ukaranie podatnika za podjęte działania nie powinno być traktowane jako rozstrzygające dla uznania, iż jego zachowanie stanowiło przejaw uchylania się od opodatkowania. Prawo karne — w odróżnieniu od prawa podatkowego — kładzie znaczny nacisk na subiektywny aspekt postępowania podatnika (winę sprawcy). Możliwe są przypadki, gdy działania podatnika można będzie kwalifikować jako uchylanie się od opodatkowania, jednak z różnych powodów nie zostanie on uznany za winnego w ewentualnym postępowaniu karnym.

W przypadku uchylania się od opodatkowania podatnik nie podejmuje działań mających na celu niedoprowadzenie do ziszczenia się warunków dla powstania zobowiązania podatkowego. W wyniku aktywności podatnika zobowiązanie podatkowe powstaje. Podatnik nie wykonuje jednak ciążącego na nim zobowiązania. Uchylanie się od opodatkowania może w szczególności polegać na najbardziej pospolitym ukrywaniu przedmiotów podlegających opodatkowaniu (zatajenie materialne). Na gruncie podatków dochodowych takie działanie oznaczać może zatajenie źródła przychodów — np. „praca na czarno”. Uchylanie się od opodatkowania obejmuje także sprzedaż „bez faktury”, zwaną również sprzedażą „poza ewidencją”.

Uchylanie się od opodatkowania poza opisanymi manipulacjami po stronie przychodowej może polegać również na sztucznym zwiększaniu kosztów uzyskania przychodów, np. poprzez uwzględnianie w kosztach prowadzonej działalności kosztów prywatnej konsumpcji bądź kosztów wynikających z tzw. pustych faktur, tj. dokumentów zaświadczających o dostawach towarów lub świadczeniu usług, które w rzeczywistości nie zostały wykonane. Wspólnym mianownikiem działań w ramach uchylania się od opodatkowania jest — poza niezgodnością z prawem — element zatajenia przed organami podatkowymi rzeczywistego przebiegu zjawisk istotnych dla wymiaru podatku.

Podsumowując, należy podkreślić, że uchylanie się od opodatkowania jest działaniem poza zakresem wolności unikania opodatkowania, działaniem niezgodnym z prawem, a w przypadku wykrycia każdorazowo należy oczekiwać kwestionowania tych działań przez władze podatkowe.

Otwarte, „bezpośrednie” naruszanie prawa nie stanowi jedynej możliwości zmniejszenia ciężaru podatkowego. Zgodnie z przyjętą typologią oporu podatkowego niejako po przeciwnej stronie względem uchylania się od opodatkowania znajdują się działania określane jako oszczędzanie podatkowe.

Oszczędzanie podatkowe

Działania, jakie podatnik podejmuje w ramach oszczędzania podatkowego, są obojętne z perspektywy prawa podatkowego. Oznacza to, że nie sposób ocenić tych działań wyłącznie z punktu widzenia prawa podatkowego, mimo że ich skutkiem jest obniżenie wpływów budżetowych z tytułu podatków. Oszczędzanie podatkowe polega na pomniejszeniu obowiązku podatkowego, poprzez działania lub zaniechania, których władze podatkowe nie mogą kwestionować. Oszczędzanie podatkowe może bowiem polegać na niepodejmowaniu działań, które mogą rodzić obowiązek zapłaty podatku, np. na zaprzestaniu nabywania i spożywania alkoholu w celu nieponoszenia ciężaru podatku akcyzowego, powstrzymaniu się od zarabiania w ramach prac dorywczych, opodatkowanych podatkiem dochodowym.

Wskazana powyżej „obojętność” oszczędzania podatkowego z perspektywy prawa podatkowego przejawia się brakiem kompetencji władz państwowych do przymuszenia podatnika do działań powodujących powstanie obowiązku podatkowego (np. obowiązek zakupu określonej ilości alkoholu obciążonego podatkiem akcyzowym). Historia zna jednak wyjątkowe sytuacje, w których państwa nakazywały swoim obywatelom dokonywanie zakupów specjalnie opodatkowanych produktów.

Oszczędzanie podatkowe jest działaniem w granicach wolności unikania opodatkowania. Jest to działanie zgodne z prawem, dlatego nie powinno być kwestionowane przez organy podatkowe. Władze podatkowe nie są władne przymusić podatnika do podejmowania działań skutkujących powstaniem obowiązku podatkowego.

Planowanie podatkowe

Dla działań określanych terminem „planowanie podatkowe” charakterystyczna jest ich zgodność z prawem. Działania podatnika podejmowane w ramach planowania podatkowego powinny być akceptowane przez organy podatkowe.

W przypadku działań w ramach planowania podatkowego podatnik nie rezygnuje z czynności powodujących zapłatę podatku (co jest charakterystyczne dla oszczędzania podatkowego). W ramach planowania podatnik wykorzystuje dozwolone i przewidziane prawem możliwości obniżenia podatku, bez istotnych zmian w stylu życia czy prowadzonej działalności gospodarczej. Planowanie podatkowe może w szczególności polegać na jawnym korzystaniu przez podatnika z różnego typu ulg i preferencji podatkowych wprowadzonych przez ustawodawcę.

Na gruncie polskich podatków dochodowych przykładem działań zaliczanych do kategorii planowania podatkowego jest prowadzenie działalności gospodarczej na terenie specjalnej strefy ekonomicznej. W zakresie planowania podatkowego pozostawało również skorzystanie przez osobę fizyczną z prawa do pomniejszenia podstawy opodatkowania o kwotę tzw. ulgi internetowej. W przypadku prowadzenia przez spółkę kapitałową działalności gospodarczej, dla której typowa jest sezonowość istotnych obrotów, za planowanie podatkowe należy uznać taki wybór roku podatkowego, który zapewni optymalne rozliczenia z tytułu zaliczek na podatek dochodowy. Podobnie w sytuacji trwale występującego z roku na rok zwiększania dochodów przedsiębiorcy wybór uproszczonych zaliczek w podatkach dochodowych stanowić będzie przejaw planowania podatkowego.

W ramach planowania podatkowego podatnik korzysta z przewidzianych prawem rozwiązań zgodnie z ich celem, a motywacją tych działań jest zapewne chęć osiągnięcia korzyści podatkowych (np. obniżenie wysokości płaconych podatków w przypadku skorzystania z preferencji dla przedsiębiorców prowadzących działania na terenie specjalnych stref ekonomicznych, skorzystanie z ulgi internetowej lub korzystne zarządzanie płynnością finansową w aspekcie podatków w przypadku zmiany roku podatkowego oraz wyboru uproszczonych zaliczek).

Podsumowując, należy uznać, że planowanie podatkowe jest działaniem pozostającym w obszarze wolności unikania opodatkowania. Co więcej, podobnie do oszczędzania podatkowego, obejmuje ono działania, które są zgodne z prawem oraz nie powinny być kwestionowane przez władze podatkowe.

Unikanie opodatkowania

Przechodząc do opisu cech charakterystycznych dla unikania opodatkowania, należy zauważyć, że jest to pojęcie wieloznaczne i trudne do precyzyjnego zdefiniowania. W literaturze polskiej termin ten był mylony lub stosowany zamiennie z terminem „uchylanie się od opodatkowania”. Traktowanie obu terminów jako synonimów nie jest właściwe, opisują bowiem odmienne formy oporu podatkowego.

Unikanie opodatkowania, podobnie jak opisane powyżej planowanie podatkowe, nie jest działaniem wprost sprzecznym z prawem. Ta cecha odróżnia wyraźnie unikanie opodatkowania od sprzecznego z prawem uchylania się od opodatkowania.

Jednak unikanie opodatkowania obejmuje działania jedynie z formalnego punktu widzenia dopuszczane przez prawo, które mogą być jednak ocenione jako sprzeczne z „duchem prawa” lub celem przepisów. Jak wskazuje się w literaturze, dzieje się tak dlatego, że działania podejmowane w ramach unikania opodatkowania dotyczą obszaru, który ustawodawca miał zamiar objąć regulacją prawnopodatkową, jednak tego nie uczynił. W konsekwencji unikanie opodatkowania, mimo formalnej zgodności z prawem, w wielu systemach prawnych nie jest akceptowane. Podatnik podejmuje bowiem kroki, które formalnie nie powodują obciążenia podatkowego, jednak prowadzą do tego samego lub podobnego skutku ekonomicznego, który byłby objęty regulacjami przepisów podatkowych.

Z tych powodów działaniom podejmowanym w ramach unikania opodatkowania zarzuca się sztuczność lub nieadekwatność stosowanych form prawnych do rzeczywiście dokonywanych czynności. Aktywne działania podatnika w obszarze unikania opodatkowania cechuje fakt, że ich wyłącznym celem lub jednym z głównych celów jest zmniejszenie ciążącego na podatniku obowiązku podatkowego.

Opisując problem z innej strony, zauważono, że za unikanie opodatkowania należy uznać takie zachowania podatnika, które nie są przez prawo uznane za podlegające opodatkowaniu, jednak prowadzą one do rezultatów, o których można z dużym prawdopodobieństwem powiedzieć, iż ich opodatkowanie leżało w zamiarach ustawodawcy. Podnosi się przy tym, że charakterystyczne dla unikania opodatkowania jest to, iż działania podatnika nie są zakazane przez prawo, a jeżeli są to czynności prawne, to zapewne będą dokonywane we właściwych formach prawnych, przez co należy je uznać za skuteczne na płaszczyźnie prawa prywatnego.

Definiowanie unikania opodatkowania przez wskazywanie jedynie na dążenie do obniżenia należnego podatku należy uznać za niepełne. Właściwe jest wskazanie, że poprzez unikanie opodatkowania podatnik osiąga niezamierzone przez ustawodawcę korzyści podatkowe. Korzyść podatkowa obejmować może swym zakresem cały wachlarz dobrodziejstw, a nie tylko i wyłącznie zmniejszenie wysokości należnego podatku. Działania podatnika w ramach unikania opodatkowania mogą być bowiem nakierowane na osiągnięcie wyższego lub szybszego zwrotu podatku, możliwie długiego odroczenia momentu powstania obowiązku podatkowego, możliwie efektywnego rozliczenia straty podatkowej i wiele innych korzystnych podatkowo rezultatów.

W ramach unikania opodatkowania wykorzystywane są dostępne, legalne formy czynności prawnych, by w efekcie doprowadzić do osiągnięcia korzyści podatkowej, przy jednoczesnym osiągnięciu efektów, które — gdyby zostały osiągnięte w „normalny” sposób — wiązałyby się z mniej optymalnym rozliczeniem podatku. Przyczyną powstania tej możliwości unikania opodatkowania jest błędne założenie przez ustawodawcę, że podatnik jako osoba/podmiot racjonalny będzie podejmować wyłącznie typowe działania, które zostały objęte zakresem prawa podatkowego. Dodatkowo definiowanie przez ustawodawcę przedmiotu opodatkowania poprzez odniesienie się do konkretnych form czynności cywilnoprawnych stanowić może swoiste „zaproszenie” do unikania opodatkowania. Taki sposób opisu zakresu opodatkowania umożliwia bowiem podatnikom korzystanie ze swobody zawierania umów, dostępnej w ramach prawa prywatnego, w celu uniknięcia tych form czynności cywilnoprawnych, z którymi związane jest np. powstanie obowiązku podatkowego lub też powstanie tego obowiązku „zbyt szybko”.

Biorąc pod uwagę cechy unikania opodatkowania, należy dość do wniosku, że stanowi ono przekroczenie granic wolności unikania opodatkowania.

Jak wskazano wcześniej, zjawisko unikania opodatkowania nie jest zjawiskiem jednorodnym. Dobrym odzwierciedleniem tego faktu jest różnorodność terminów używanych do opisu tego zjawiska. W literaturze i w praktyce spotkać można się z następującymi terminami: „obejście prawa podatkowego”, „obejście podatku”, „nadużycie prawa podatkowego”. Wydaje się przy tym, że terminy „obejście prawa podatkowego” oraz „obejście podatku” mogą być traktowane jako terminologia tradycyjna. Terminy te przywołują jednak niewłaściwe skojarzenia z cywilistyczną koncepcją obejścia prawa. Dlatego też, o ile nie okaże się stosowne posługiwanie się innym terminem, w niniejszej pracy używany będzie głównie zwrot „unikanie opodatkowania”. Unikanie opodatkowania rozumiane będzie jako ogół działań podejmowanych przez dany podmiot, które pozostają zgodne z treścią przepisów, na które się ten podmiot powołuje, i które to działania są podejmowane przez ten podmiot wyłącznie lub głównie w celu uzyskania szeroko rozumianej korzyści podatkowej. Podejmowane w tym zakresie działania będą jawne i zdecydowanie częściej aktywne, nie będą one jednak typowymi działaniami prowadzącymi do osiągnięcia celu gospodarczego zakładanego przez dany podmiot. W sytuacji, gdy w prawie danego państwa funkcjonować będzie norma wprowadzająca zakaz unikania opodatkowania, działania podatnika będą naruszać tę normę.

Unikanie opodatkowania jest działaniem poza granicami wolności unikania opodatkowania. Rozstrzygnięcie, czy dany przypadek wypełnia przesłanki do uznania za unikanie opodatkowania, powinno być podejmowane odrębnie w każdej sytuacji, po analizie wszelkich istotnych okoliczności danej sprawy. Unikanie opodatkowania związane jest z wysokim ryzykiem zakwestionowania przez organy podatkowe.

1.2.3. Granice pomiędzy unikaniem opodatkowania a innymi formami oporu podatkowego

Odróżnienie uchylania się od opodatkowania od działań podejmowanych w ramach unikania opodatkowania — co do zasady — nie powinno przysparzać znacznych problemów. Kryterium zgodności z prawem oraz jawności działania składają się na wyraźną linię odróżniającą te działania. Jak zostało już wskazane, uchylanie się od opodatkowania jest wprost sprzeczne z obowiązującym prawem i nie jest deklarowane organom podatkowym. Podatnik unikający opodatkowania zadeklaruje korzystanie z rozmaitych możliwości stworzonych w ramach obowiązującego prawa. Uchylanie się od opodatkowania będzie zatem działaniem związanym z chęcią zatajenia faktycznie podejmowanych działań. Podatnik unikający opodatkowania będzie natomiast działał otwarcie.

Znaczne różnice występują także pomiędzy unikaniem opodatkowania a oszczędzaniem podatkowym. W przypadku oszczędzania podatkowego podatnik raczej powstrzymuje się od sytuacji, które związane są z obowiązkami podatkowymi. Podatnik nie podejmuje jednocześnie działań preferencyjnie opodatkowanych i prowadzących do zbliżonych efektów. Podatnikowi, który zaniechał pewnych działań, nie powinno się czynić z tego tytułu zarzutów. W przypadku unikania opodatkowania podatnik podejmuje aktywne działania, aby osiągnąć zakładany rezultat ekonomiczny, korzysta jednak przy tym z nietypowych rozwiązań, które są korzystne z perspektywy prawa podatkowego. Wiele podejmowanych przez niego działań jest zbytecznych, cechuje je sztuczność, a ich wyłącznym celem lub jednym z głównych celów jest osiągnięcie korzyści podatkowej. Działania podatnika nie zasługują na aprobatę i są stosunkowo często kwestionowane przez władze podatkowe.

Największa trudność w wytyczeniu wyraźnej linii demarkacyjnej istnieje w przypadku próby zestawienia unikania opodatkowania i planowania podatkowego. W obu tych przypadkach podatnik odnosi bowiem korzyść podatkową poprzez rozwiązania, które są zgodne z literą prawa. W obu przypadkach finalna korzyść podatkowa jest brana pod uwagę, gdy podatnik decyduje się na konkretne działania.

Problem z wytyczeniem granicy pomiędzy tymi formami oporu podatkowego widać wyraźnie, jeśli uwzględni się stanowiska pojawiające się w doktrynie prawa podatkowego. Zdaniem części autorów nie można bowiem stawiać zarzutów unikania opodatkowania w sytuacji, gdy realizacja celów gospodarczych jest możliwa przy wykorzystaniu różnych czynności cywilnoprawnych, wiążących się z różną wysokością opodatkowania. Zgodnie z zasadą wolności unikania opodatkowania podatnik ma prawo do „aktywnego” podejścia do norm prawa podatkowego, w tym ma prawo kierować się konsekwencjami podatkowymi podejmowanych działań.

Trudność w odróżnianiu tych form oporu podatkowego wzmaga również posługiwanie się niejednolitą terminologią, w tym wykorzystywanie w dyskursie terminu „optymalizacja podatkowa”. Mając na uwadze powszechność sięgania po ten termin oraz zbiór czynności określanych tym terminem, należy uznać, że jest to termin, który swym zakresem obejmuje nie tylko działania podejmowane w ramach zdefiniowanego powyżej planowania podatkowego, ale także działania podejmowane również w ramach unikania opodatkowania. „Popularność” terminu optymalizacja podatkowa może wynikać między innymi z faktu, że nie budzi on pejoratywnych skojarzeń, które występują w przypadku takich określeń, jak unikanie opodatkowania, obejście prawa oraz nadużycie prawa. Powodzenie terminu „optymalizacja podatkowa” jest widoczne między innymi w treści materiałów reklamowych kancelarii prawnych i firm doradczych.

Naturalna trudność w odróżnieniu planowania podatkowego i unikania opodatkowania polega również na tym, że w przypadku tego ostatniego zjawiska przyjmuje się, iż zgodnie z intencją ustawodawcy, zgodnie z duchem prawa działania podatnika skutkujące osiągnięciem korzyści podatkowej nie powinny prowadzić do takiego rezultatu. Takie podejście do rozumienia prawa jest przejawem szerszego dyskursu obecnego w naukach prawnych. Spór pomiędzy pozytywistami prawniczymi a zwolennikami teorii prawnonaturalnych jest jednym z najstarszych sporów w filozofii prawa. Praca niniejsza nie ma na celu zajmowania głosu w tym dyskursie. Niemniej jednak te odmienne podejścia do zasad odczytywania prawa i jego źródeł rzutują również na próbę wytyczenia granicy pomiędzy zgodnym z prawem planowaniem podatkowym a zgodnym jedynie z literą prawa unikaniem opodatkowania.

Sygnalizowany powyżej spór filozoficzny tym silniej zaznacza się w przypadku prawa podatkowego, że należy ono — podobnie jak prawo karne — do katalogu praw ingerencyjnych, względem których postulowane jest, aby wszelkie działania, które wprost nie zostały zakazane przez prawo, uznawane były za dopuszczalne. Proponowane jest również, aby przy wykładni prawa, które ingeruje w obszary praw i wolności człowieka, stosować głównie wykładnię językową, bazującą na treści przepisów. Osobie prezentującej takie stanowisko zapewne trudno będzie zaakceptować powoływanie się w dyskursie publicznym na „duch” prawa podatkowego.

Unikanie opodatkowania i planowanie podatkowe związane są z aktywnym wykorzystywaniem przez podatników możliwości stworzonych przez ustawodawcę. W tym świetle wątłym i niejednoznacznym kryterium rozgraniczającym te formy oporu podatkowego będą bliżej niedookreślone i faktycznie niezrealizowane zamierzenia ustawodawcy. Również sięganie do celu, w jakim podatnik podejmuje działania — chęć odniesienia korzyści podatkowej — nie będzie precyzyjnym kryterium odróżniającym. Odniesienie korzyści podatkowych jest celem obu ww. kategorii działań.

Podsumowując, uznać należy, że wskazanie a priori wyraźnej, hipotetycznej linii rozgraniczającej planowanie podatkowe i unikanie opodatkowania jest niezwykle trudne, jeśli w ogóle możliwe. Należy również przyjąć, że zakwalifikowanie konkretnych działań podatnika do kategorii unikania opodatkowania lub planowania podatkowego powinno następować odrębnie dla każdej sytuacji. Kryteria, jakimi wówczas można się kierować, obejmują m.in.:

— cel działania podatnika; jeśli wyłącznym bądź jednym z głównych celów podjętych działań (np. przeprowadzenia transakcji w określony sposób) jest osiągnięcie korzyści podatkowej, to zwiększa się prawdopodobieństwo uznania tych działań za unikanie opodatkowania; z drugiej strony w przypadku, gdy istnieją istotne gospodarcze i pozapodatkowe przyczyny podjęcia przez podatnika analizowanych działań, to świadczyć to może o tym, że działania te stanowią czynność planowania podatkowego;

— praktykę rynkową; jeśli zgodnie z typowymi działaniami rynkowymi dla realizacji przez podatnika założonych celów gospodarczych właściwsze i zazwyczaj stosowane są inne rozwiązania, a te podjęte przez podatnika jawią się jako sztuczne, to zwiększać to będzie szanse uznania ich za działania w obrębie unikania opodatkowania.

1.3. Unikanie opodatkowania jako zjawisko o zasięgu globalnym (transgranicznym)

1.3.1. Unikanie opodatkowania w sytuacjach transgranicznych a inne formy oporu podatkowego

Międzynarodowe prawo podatkowe, podobnie jak prawo podatkowe czy prawo w ogólności, nie jest doskonałe. Możliwe są sytuacje, w których jego przepisy nie zostaną zastosowane zgodnie z intencjami twórców. Zjawisko oporu podatkowego w stosunkach międzynarodowych zostało dostrzeżone stosunkowo szybko, bo już w XIX wieku. Osiąganie przez podatników w ramach zdarzeń transgranicznych innych rezultatów niż te zakładane przez prawodawców może wynikać z wielu powodów. W tym kontekście wskazać należy na niedostosowanie międzynarodowego prawa podatkowego do zmieniających się realiów gospodarczych. Inną, permanentną przyczyną takiego stanu rzeczy jest różnorodność systemów podatkowych poszczególnych państw. Interesujące i przemawiające do wyobraźni wytłumaczenie tego drugiego zjawiska polega na porównaniu systemów podatkowych poszczególnych państw do specyficznej układanki typu puzzle. Poszczególne elementy tej układanki — systemy podatkowe różnych państw — nie pasują precyzyjnie jeden do drugiego. Wręcz przeciwnie, duża liczba puzzli nachodzi na siebie, a niekiedy istnieją między nimi luki. Nachodzenie na siebie puzzli to sytuacja zbiegu roszczeń podatkowych różnych państw i związane z tym zjawisko międzynarodowego podwójnego opodatkowania. Luki to obszary, w których możliwe jest podwójne nieopodatkowanie.

Podwójne nieopodatkowanie będzie zjawiskiem rzadszym od międzynarodowego podwójnego opodatkowania. Należy się jednak liczyć z tym, że intencją wielu podatników będzie takie ukształtowanie struktury działalności lub rozliczeń w ramach transakcji, aby móc znaleźć się w sytuacji podwójnego nieopodatkowania.

Osiągnięcie rezultatu w postaci podwójnego nieopodatkowania niekonieczne musi oznaczać, że postanowienia umów o unikaniu podwójnego opodatkowania zostały nadużyte, a czynności podjęte przez podatnika winny być uznane za unikanie opodatkowania. Podobnie jak w przypadku sytuacji czysto krajowych, także przy zdarzeniach transgranicznych w celu ustalenia, czy konkretne działania spełniają przesłanki unikania opodatkowania, każdorazowo konieczne będzie dokonanie pogłębionej analizy okoliczności danej sprawy. Zauważyć przy tym należy, że coraz większa liczba zawartych umów podatkowych zasadniczo może zwiększać możliwości unikania opodatkowania.

Jeśli wziąć pod uwagę ustalenia definicyjne poczynione wcześniej, w sytuacji zdarzeń transgranicznych unikaniem opodatkowania będzie ogół działań podejmowanych przez dany podmiot, które pozostają zgodne z treścią przepisów, na które się ten podmiot powołuje, i które to działania są podejmowane przez ten podmiot wyłącznie lub głównie w celu uzyskania szeroko rozumianej korzyści podatkowej. Podmiot unikający opodatkowania będzie jawnie i raczej aktywnie podejmował czynności, które nie będą w danych okolicznościach typowymi działaniami dla osiągnięcia założonego celu gospodarczego. Dodatkowy element definicyjny w przypadku transgranicznego unikania opodatkowania wynika z międzynarodowego charakteru podejmowanych działań. Działania te, mimo formalnej zgodności z przywoływanymi przez dany podmiot przepisami prawa jednego lub obu państw oraz łączącej ich umowy podatkowej, będą uznawane za niezgodne z intencjami tych państw oraz przedmiotem i celem tych przepisów.

Unikanie opodatkowania — o czym była już mowa w punkcie 1.1. –budzi sprzeciw rządzących oraz prowadzi do niesprawiedliwych rezultatów. Istnieje wiele argumentów, przemawiających za tym, że unikanie opodatkowania powinno być eliminowane. Zwalczanie tego zjawiska w stosunkach międzynarodowych jest zgodne z przewodnią regułą zawartą w Komentarzu do Modelowej Konwencji OECD w sprawie podatków od dochodu i od majątku, zgodnie z którą „nie można przyznawać korzyści z tytułu danej konwencji, gdy jednym z głównych celów transakcji lub operacji jest uzyskanie bardziej korzystnej sytuacji podatkowej i gdy przyznanie takiej korzyści w takich okolicznościach byłoby sprzeczne z przedmiotem i celem odnośnych przepisów”.

Powyższa przewodnia reguła zaczerpnięta z Komentarza do MK OECD świadczy jednocześnie o tym, że państwa członkowskie tej organizacji mają świadomość, iż unikanie opodatkowania może występować w sytuacjach transgranicznych, regulowanych postanowieniami umów o unikaniu podwójnego opodatkowania.

Uznać należy, że unikanie opodatkowania przy wykorzystaniu postanowień umów podatkowych może być związane z nadużyciem norm tych umów. Wskazuje na to również lektura Komentarza do MK OECD. Stwierdzono w nim m.in., że: „[…] państwa nie są zobowiązane do przyznania korzyści na mocy danej konwencji podatkowej, gdy dokonano transakcji, której celem jest nieprawe skorzystanie z postanowień konwencji”. Angielska wersja Komentarza posługuje się wyrazem abuse w odniesieniu do części, w której w polskim tłumaczeniu użyto zwrotu „nieprawe skorzystanie”. Ten angielski wyraz w analizowanym kontekście może być również tłumaczony na język polski jako „nadużycie” norm konwencji.

Warto w tym miejscu zasygnalizować, że nadużycie norm konwencji (treaty abuse) jest niekiedy odnoszone do pojęcia niewłaściwego używania umów o unikaniu podwójnego opodatkowania (improper use of tax treaty). Zwroty te, gdy rozpatrywane jest osiąganie korzyści podatkowych z — niezamierzonym przez prawodawców — wykorzystaniem konwencji podatkowych, mogą być łącznie z pojęciem unikania opodatkowania, stosowanym zamiennie. Zauważyć należy, że w literaturze wskazuje się również na możliwość nadużycia przepisów konwencji podatkowych (treaty abuse) przez jedno z państw-stron tej konwencji. Sytuacja taka będzie mieć miejsce w przypadku państwa, które kształtując swoje wewnętrzne prawo podatkowe, modyfikować będzie ciążące na nim obowiązki względem państwa-drugiej strony umowy podatkowej. Taki przypadek nadużycia przepisów konwencji podatkowych nie jest przedmiotem analiz w niniejszej pracy.

Na gruncie międzynarodowego prawa podatkowego — podobnie jak czyniono to już wcześniej (zob. pkt 1.2.2.) — powinno się odróżniać unikanie opodatkowania od pozostałych form oporu podatkowego. Odnosząc unikanie opodatkowania do uchylania się od opodatkowania, zauważyć należy, że ta druga forma oporu podatkowego wystąpi wówczas, gdy zobowiązanie podatkowe nie będzie mogło zostać ustalone albo zrealizowane w wyniku niezgodnego z przepisami prawa działania lub zaniechania podatnika. Zarówno MK OECD, jak i Komentarz odróżniają te pojęcia. Zdaniem K. Banego dwie pierwsze „wersje” MK OECD (tj. projekt modelu z 1963 r. oraz MK OECD z 1977 r.) nawiązywały jedynie do zapobiegania uchylaniu się od opodatkowania i nie obejmowały zjawiska unikania opodatkowania.

Odróżnianie tych dwóch kategorii nie powinno nastręczać problemów. Uchylanie się od opodatkowania jest działaniem sprzecznym z prawem, unikanie opodatkowania od strony formalnej nie narusza prawa. Większe problemy praktyczne, podobnie jak opisywano to wcześniej, powstawać będą przy próbach rozdzielenia unikania opodatkowania i planowania podatkowego. Zagadnienie wytyczenia wyraźnej granicy pomiędzy korzystaniem z norm prawa krajowego a korzystaniem z postanowień umów podatkowych oraz ich nadużywaniem pozostaje otwarte.

Problem z odróżnieniem tych form oporu podatkowego wynika częściowo z zamieszania terminologicznego — działania, których głównym lub wyłącznym celem jest uzyskanie korzyści podatkowych, nazywane są zamiennie „planowaniem podatkowym” lub „optymalizacją podatkową”. Precyzji nazewnictwa nie wzmacnia w tym zakresie fakt, że w wybranych publikacjach działania, które mogą stanowić przykłady unikania opodatkowania, nazywane są „planowaniem podatkowym”. Obraz zaciemnia również okoliczność, że niejako obok planowania podatkowego funkcjonuje w obrocie termin „agresywne planowanie podatkowe”, będący w istocie odpowiednikiem unikania opodatkowania. Prowadzi to czasami do traktowania unikania opodatkowania i planowania podatkowego jako synonimów. Takie podejście nie jest prawidłowe.

1.3.2. Przykładowe schematy unikania opodatkowania w stosunkach transgranicznych

Nie jest możliwe ani celowe wskazywanie wszystkich dostępnych schematów transgranicznego unikania opodatkowania. Katalog metod agresywnego planowania podatkowego prowadzony przez OECD zawiera ponad czterysta pozycji. Z pewnością w praktyce istnieje ich zdecydowanie więcej. Dla potrzeb niniejszej pracy wystarczające będzie wskazanie typowych działań w tym obszarze. Będą to kolejno: transgraniczny arbitraż podatkowy, kupczenie umowami oraz nadużywanie fikcyjnego kredytu podatkowego.

Transgraniczny arbitraż podatkowy

Pewną formą osiągania korzyści podatkowych w sytuacjach międzynarodowych jest skorzystanie przez podatników z transgranicznego arbitrażu podatkowego (cross-border tax arbitrage). Pojęcie to odnosi się do wykorzystywanych przez podatników różnic występujących w systemach podatkowych dwóch państw w celu osiągnięcia korzyści podatkowych. Możliwości transgranicznego arbitrażu podatkowego powstają, gdy każde z państw odmiennie traktuje to samo zdarzenie lub rozbieżnie kwalifikuje konkretną transakcję. Występujące pomiędzy systemami podatkowymi dwóch państw różnice prowadzić mogą — przy odpowiednim zaaranżowaniu sytuacji lub transakcji — do zmniejszenia ciężaru podatkowego, w tym do podwójnego uniknięcia opodatkowania. Z drugiej strony różnice w systemach prawnych dwóch państw, w sytuacji odmiennego przeprowadzenia transakcji, prowadzić mogą do podwójnego opodatkowania. Przykładem wykorzystywania w praktyce transgranicznego arbitrażu podatkowego jest wykorzystywanie różnic w definiowaniu pojęcia rezydencji podatkowej lub odmiennej kwalifikacji płatności dla celów podatkowych (tzw. hybrydowe instrumenty finansowe).

Skorzystanie z odmiennych przesłanek uznania za rezydenta podatkowego stwarza przykładowo możliwość utworzenia podmiotu spełniającego przesłanki do uznania za rezydenta podatkowego w dwóch państwach (dual resident company). Sytuacja taka wystąpi, gdy jedno z państw uznaje spółkę za rezydenta na podstawie kryterium inkorporacji, podczas gdy drugie państwo — na podstawie kryterium miejsca faktycznego zarządu. Utworzenie spółki mającej status rezydenta podatkowego w dwóch państwach stwarzać będzie możliwość podwójnego odliczenia strat. Utworzenie spółki mającej podwójną rezydencję podatkową w celu podwójnego odliczenia strat nie prowadzi jednak do nadużycia norm umowy o unikaniu podwójnego opodatkowania łączącej oba kraje. Podatnik wykorzystuje w tym schemacie różnice w ustawodawstwach wewnętrznych obu państw.

Kupczenie umowami (treaty shopping)

Jedną zbiorczą kategorią nadużywania norm międzynarodowego prawa podatkowego są działania określane terminem treaty shopping. Najczęściej termin ten tłumaczony jest na język polski jako „kupczenie umowami”. Częstą praktyką jest jednak posługiwanie się w polskich publikacjach angielskim terminem. W niniejszej pracy używane będą oba zwroty.

Działania w ramach treaty shopping polegają na tworzeniu sztucznych, nieuzasadnionych ekonomicznie struktur w celu skorzystania przez podmiot niebędący rezydentem podatkowym państw-stron konwencji podatkowej z przywilejów tej umowy. Preferencje wynikające z przedmiotowej umowy bezpośrednio nie byłyby dostępne dla tego podmiotu. Uzyskuje on do nich dostęp przez podstawienie podmiotu pośredniczącego, spełniającego warunki do uznania go za rezydenta podatkowego kraju, z którego konwencji podatkowych chce skorzystać. Działania treaty shopping możliwe są z uwagi na fakt, że status rezydenta podatkowego może być uzyskany przez osoby prawne po spełnieniu pewnych formalnych wymagań. Najczęściej będzie to posiadanie siedziby na terytorium danego państwa lub inkorporacja zgodnie z przepisami danego państwa.

Zauważmy przy tym, że państwa zasadniczo nie sprzeciwiają się „pojawieniu się” w ich jurysdykcji nowego rezydenta podatkowego. Liczą one na korzyści fiskalne wynikające z faktu istnienia nowego podmiotu, na którym ciążyć będzie nieograniczony obowiązek podatkowy. Tymczasem w ramach treaty shopping preferencje z sieci korzystnych umów o unikaniu podwójnego opodatkowania państwa, w którym umiejscowiony został podmiot pośredniczący, czerpie podmiot do nich nieuprawniony.

Techniką treaty shopping jest posługiwanie się spółką podstawioną (conduit company), zwaną również spółką pośredniczącą. Innym przykładem kupczenia umowami jest posłużenie się spółką podstawioną w ramach metody kładki (stepping stone). Kolejnym wartym omówienia rozwiązaniem jest skorzystanie ze spółki bazowej (base company). Schematy te zostaną omówione poniżej.

a) metoda z użyciem spółki podstawionej (conduit company)

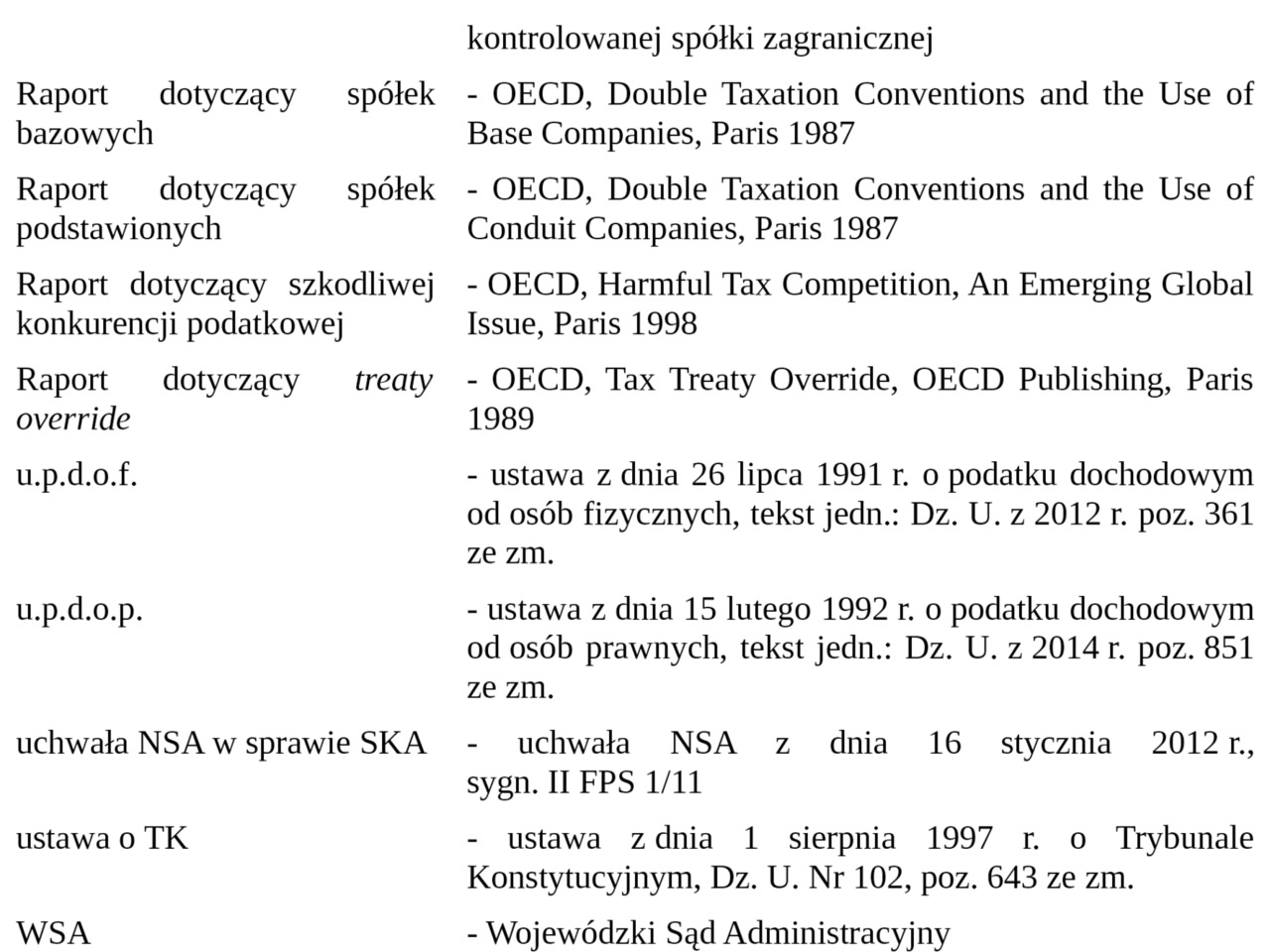

Klasycznym rozwiązaniem polegającym na wykorzystaniu spółki podstawionej jest przypadek, w którym podmiot (A), będący rezydentem jednego z państw (państwo rezydencji), oczekujący od innego podmiotu (B) należności, których źródło znajdować się będzie, co do zasady, w innym państwie (państwo źródła), tworzy, zazwyczaj w trzecim państwie (państwo C), podmiot podstawiony (C), za pośrednictwem którego należności przepłyną w korzystniejszy sposób z perspektywy obciążeń podatkowych, niż nastąpiłoby to bezpośrednio pomiędzy podmiotami (A) i (B).

Choć powyższy opis typowego schematu ze spółką podstawioną obejmuje trzy kraje, nie musi to być regułą. W pewnych schematach posłużenie się spółką pośredniczącą obejmować będzie jedynie dwa kraje. Możliwe są również sytuacje, w których w ramach zaplanowanego schematu powstanie szereg spółek pośredniczących w kilku państwach.

Istnieje wiele powodów, dla których podatnicy decydować się będą na skorzystanie ze spółki podstawionej. Najczęściej wskazywana jest możliwość preferencyjnego opodatkowania w państwie źródła podatkiem u źródła. Korzyść ta byłaby niemożliwa do osiągnięcia w przypadku bezpośredniej wypłaty należności do państwa rezydencji.

Poniżej przedstawiono graficznie typowy schemat użycia spółki pośredniczącej, utworzonej w celu preferencyjnego opodatkowania podatkiem u źródła pobieranym od należności wypłacanych przez (B) w państwie źródła. Schemat taki nazywany jest direct conduit.

Zgodnie z hipotetyczną sytuacją przedstawioną na rysunku 1. pomiędzy państwem rezydencji a państwem źródła brak jest umowy o unikaniu podwójnego opodatkowania. Rozwiązanie takie oznacza brak umownych ograniczeń w państwie źródła do opodatkowania podatkiem u źródła należności (np. dywidend, odsetek lub należności licencyjnych) wypłacanych na rzecz (A). Brak umowy podatkowej oznaczać może również, że odbiorca tych należności (A) nie będzie dysponował w państwie rezydencji skutecznymi środkami, dzięki którym wyeliminowane zostanie podwójne międzynarodowe opodatkowanie tych należności. Dzięki zastosowaniu spółki pośredniczącej (C) i korzystnej sieci konwencji podatkowych zawartych przez państwo C możliwe będzie pełne uniknięcie opodatkowania podatkiem pobieranym u źródła od należności wypłacanych przez (B) i (C).

b) metoda kładki (stepping stone)

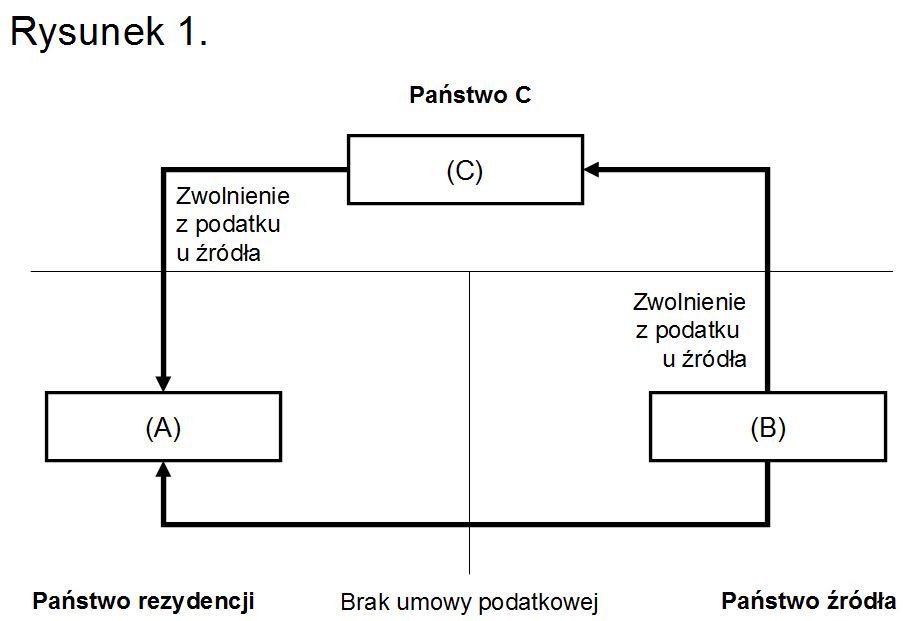

Inną metodą kupczenia umowami jest technika kładki (stepping stone). Opis tego schematu zgodnie z podejściem zaprezentowanym w raporcie OECD Double Taxation Conventions and the Use of Conduit Companies — zob. rysunek 2. poniżej — przedstawia się następująco: technikę tę wykorzystuje podmiot (A), wywodzący się z państwa będącego rajem podatkowym. Podmiot ten planuje pożyczyć posiadane środki pieniężne na rzecz podmiotu (B), wywodzącego się z kraju o wysokich stawkach podatku, z którym jego państwo nie podpisało umowy o unikaniu podwójnego opodatkowania. Bezpośrednie wypłaty odsetek związane byłyby ze znacznym obciążeniem podatkowym u źródła — płatność przez podmiot (B) na rzecz podmiotu (A). W celu osiągnięcia korzyści podatkowych transakcja przeprowadzana jest za pośrednictwem podmiotu (C), będącego rezydentem podatkowym w państwie C, mającym korzystną sieć umów o unikaniu podwójnego opodatkowania. Podmiot (C) jest jednocześnie pożyczkobiorcą względem (A) i pożyczkodawcą dla (B). W celu osiągnięcia zakładanych celów państwo C nie powinno także pobierać podatku u źródła od wypłacanych odsetek. Technikę tę przedstawiono na rysunku powyżej.

Dzięki właściwej strukturze technika ta umożliwia uzyskanie przez podmiot (A) korzyści podatkowych wynikających z umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy państwem źródła a państwem C, do czego podmiot ten nie jest uprawniony.

Technika przedstawiona powyżej nazywana jest również strukturą back-to-back lub back to back loan method. Część doktryny nie wyróżnia odrębnie tej metody i uznaje, że stanowi ona odmianę conduit company w odniesieniu do pożyczki.

c) metoda ze spółką bazową (base company) z siedzibą w raju podatkowym

W zaprezentowanej powyżej technice kładki (stepping stone) podmiotem, który wykorzystywał umowę podatkową, do której bezpośrednio nie miał prawa, był podmiot położony w raju podatkowym. Raje podatkowe wykorzystywane są także przez podmioty mające siedzibę w innych krajach w celu osiągania korzyści podatkowych. W tym celu w raju podatkowym tworzona jest spółka bazowa (base company). W polskiej literaturze spółki bazowe niekiedy określane są jako „spółki specjalnego przeznaczenia”.

Nie ma jednolitej definicji spółki bazowej. Można wskazać jednak na jej pewne cechy. Spółka bazowa (i) jest odrębnym podmiotem (osobą prawną) dla potrzeb podatku dochodowego, (ii) tworzona jest przez podmiot (lub podmioty) z innego kraju niż państwo jej siedziby, (iii) aby prowadzić działalność głównie, jeśli nie wyłącznie, poza granicami państwa swojej siedziby (iv) w celu osiągania korzyści ekonomicznych przez jej udziałowców lub grupę kapitałową, do której należy. Spółki bazowe, podobnie jak spółki pośredniczące, umieszczane są pomiędzy podmiotem dominującym a podmiotem mającym siedzibę w kraju, z którego spółki bazowe będą otrzymywać przychody.

Spółki bazowe zakładane są w rajach podatkowych lub w krajach, których prawo podatkowe przewiduje preferencyjne reżimy podatkowe w odniesieniu do wybranych podmiotów lub przedmiotów opodatkowania. Państwem siedziby spółki bazowej będzie więc kraj, w którym dochody tej spółki w ogóle nie będą podlegać opodatkowaniu podatkiem dochodowym lub będzie to minimalny podatek. W celu zupełnego uniknięcia opodatkowania lub zminimalizowania wysokości podatku u źródła kraj siedziby spółki bazowej powinien posiadać korzystną umowę podatkową z państwem, w którym znajduje się źródło przychodów spółki bazowej.

Wykorzystanie spółki bazowej polega na akumulowaniu przez nią możliwie wysokiego dochodu. Osiągnięcie przez spółkę bazową wysokiego dochodu oznacza korzyść dla jej grupy kapitałowej. Dochód spółki bazowej nie podlega zupełnie opodatkowaniu podatkiem dochodowym lub podlega opodatkowaniu według minimalnych stawek. Jednocześnie należności wypłacane na rzecz spółki bazowej, co do zasady, stanowić będą dla podmiotów wypłacających koszt podatkowy. Podmioty te wykażą niższy dochód w kraju swojej rezydencji i zapłacą tam niższy podatek dochodowy.

Aby osiągnąć taki rezultat, na spółkę bazową mogą zostać przeniesione uprawnienia do czerpania korzyści z aktywów generujących znaczne przychody, np. uprawnienia wynikające z papierów wartościowych, znaków towarowych, patentów. Spółki te mogą również odgrywać rolę centrów finansowych dla podmiotów z ich grupy kapitałowej i otrzymywać np. odsetki od udzielonych pożyczek lub składki ubezpieczeniowe. Spółki bazowe mogą być również zaangażowane w działalność operacyjną prowadzoną przez podmioty z grupy kapitałowej. Mogą one przykładowo być zaangażowane w działalność handlową prowadzoną przez grupę kapitałową. W tym przypadku akumulacja zysku w spółkach bazowych polegać będzie na uzyskiwaniu wysokiej marży na odprzedaży surowców, półfabrykatów lub finalnych produktów.

Pewne światło na skalę zjawiska zmniejszania obciążeń podatkowych z wykorzystaniem podmiotów z siedzibą w rajach podatkowych lub krajach stosujących preferencyjne reżimy podatkowe rzucają informacje dotyczące Ugland House, budynku położonego w stolicy Kajmanów — Georgetown. W kilkupiętrowym budynku, którego jedynym najemcą jest międzynarodowa kancelaria prawna Maples and Calder, swoją siedzibę ma blisko dwadzieścia tysięcy firm. To prawie tyle, ilu mieszkańców liczy Georgetown. Interesujące jest przy tym to, że najemcy Ugland House w odpowiedzi na zarzuty kierowane pod ich adresem wskazali na inny budynek położony w Wilmington w stanie Delaware przy 1209 North Orange Street, w którym według wybranych źródeł siedzibę ma nie mniej niż dwieście osiemdziesiąt pięć tysięcy podmiotów (tj. około piętnaście razy więcej niż w przypadku Ugland House).

Zjawisko korzystania z preferencyjnych reżimów podatkowych i rajów podatkowych oraz związana z tym możliwość przerzucania dochodów, jak również erozja bazy podatkowej w państwach o wysokich i średnich stawkach podatkowych jest przedmiotem zainteresowania OECD. Świadczą o tym raporty przedstawiane przez tę organizację.

Należy przy tym zauważyć, że posługiwanie się podmiotami położonymi w krajach stosujących szkodliwą konkurencję podatkową może być wykorzystywane nie w celu uniknięcia opodatkowania, lecz wręcz przeciwnie — w celu opodatkowania. W tym przypadku motywem takich działań jest możliwie niskie opodatkowanie dochodów pochodzących z przestępstw, które powinny podlegać konfiskacie, a nie opodatkowaniu.

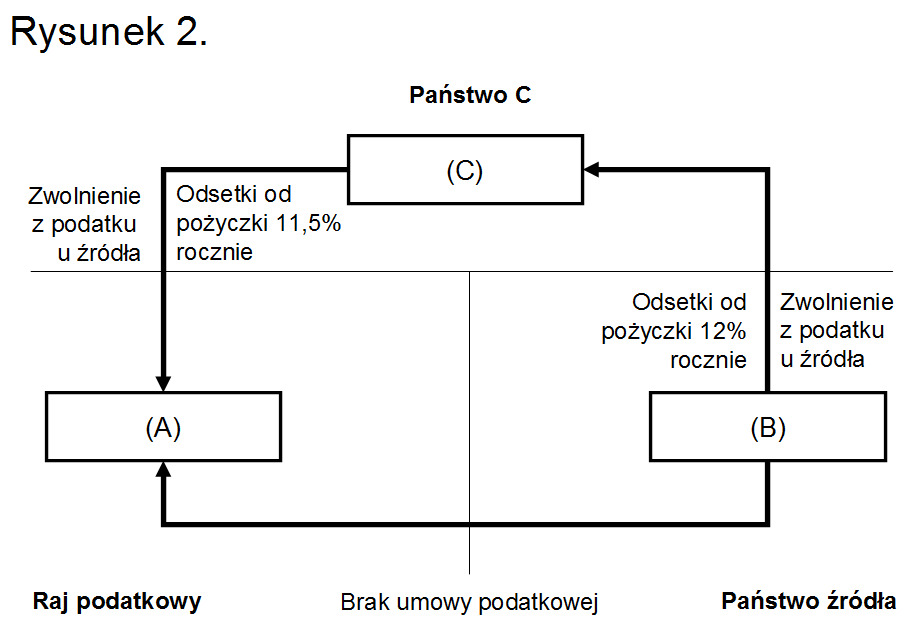

Fikcyjny kredyt podatkowy (tax sparing credit)

Mechanizm fikcyjnego kredytu podatkowego (tax sparing credit) pozwala na odliczenie w państwie rezydencji kwoty, która byłaby płatna tytułem podatku, lecz z powodu zwolnień lub innych ulg podatkowych nie została w rzeczywistości zapłacona w państwie źródła. Jeśli intencją państw-stron jest wprowadzenie takiego rozwiązania, to powinno to znaleźć odzwierciedlenie w odpowiednich postanowieniach łączącej ich umowy podatkowej.

Tax sparing credit jest stosowany przez państwa rozwijające się jako forma zachęty podatkowej, która ma służyć promocji inwestycji. Z uwagi jednak na zauważalną tendencję do nadużywania tego mechanizmu od drugiej połowy lat 90. XX wieku widoczna była zmiana w podejściu do tej klauzuli. Wzrost świadomości poszczególnych państw wynikał między innymi z działalności OECD w tym obszarze.

Rysunek 3. poniżej prezentuje możliwość efektywnego obniżenia o 10% podatku płaconego przez (A) z tytułu należności (dywidendy) otrzymanej od (B) za pośrednictwem spółki podstawionej (C). Grafika niniejsza pokazuje również przykład schematu z udziałem spółki pośredniczącej obejmującego wyłącznie dwa kraje. Taki cyrkularny sposób wykorzystania klauzuli tax sparing credit, jaki zaprezentowano na poniższym rysunku, był stosunkowo popularnym rozwiązaniem do końca 2012 r. wśród osób fizycznych będących polskimi rezydentami podatkowymi, które posiadały udziały/akcje w polskich spółkach kapitałowych. Państwem, w którym zakładana była spółka pośrednicząca, był Cypr. Zagadnienie to zostanie bliżej omówione w dalszej części rozprawy (zob. schemat dotyczący klauzuli tax sparing credit opisany w pkt 3.3.2.).

1.4. Środki przeciwdziałania unikaniu opodatkowania stosowane w prawie krajowym

1.4.1. Inne niż prawne środki reakcji

Państwo dysponuje szerokim wachlarzem możliwości, które może zastosować, aby przeciwdziałać zjawisku unikania opodatkowania lub zwalczać je. Działania państwa mogą mieć charakter prewencyjny i koncentrować się na tym, dlaczego unikanie opodatkowania jest możliwie albo na motywach podatników, decydujących się na takie postępowanie. Państwo może również podejmować pewne działania już po zidentyfikowaniu konkretnych schematów działań, z których korzystają podatnicy. W tym przypadku państwo może dokonywać zmian w przepisach prawa w celu likwidacji zidentyfikowanych luk.

Uwzględniając fakt, że unikanie opodatkowania ma rozmaite przyczyny i może być analizowane z perspektywy wielu nauk społecznych, należy dojść do wniosku, że również reakcja państwa może dotyczyć poszczególnych obszarów, przyczyn i elementów życia społecznego. Reakcja państwa na unikanie opodatkowania nie powinna koncentrować się wyłącznie na poszukiwaniu rozwiązań prawnych. Powinna ona uwzględniać również pozaprawne formy reakcji. Działania państwa dotyczyć mogą np. wzmacniania kultury płacenia podatków, aby w ten sposób oddziaływać na analizowane przez socjologów społeczne przyczyny tego zjawiska. Podobnie, z uwagi na fakt, że w konkretnym przypadku decyzja o wejściu na ścieżkę unikania opodatkowania wiąże się z osobistymi odczuciami osoby decydującej się na takie rozwiązanie, działania państwa mogą skupiać się na wzmacnianiu poczucia obowiązku zapłaty podatków i nieuchronności kary w przypadku braku realizacji tego obowiązku.

Pewnym odniesieniem dla poszukiwania pozaprawnych metod reakcji na zjawisko unikania opodatkowania mogą być modele dotyczące zwalczania zjawiska uchylania się od opodatkowania. W modelach tych ich autorzy starali się uchwycić główne czynniki brane pod uwagę przez podatników decydujących się na uchylanie się od opodatkowania. Modele te wywodzą się od modeli stosowanych do analizy zjawisk kryminalnych.

Uchylanie się od opodatkowania jest działaniem niezgodnym z prawem, co odróżnia je od unikania opodatkowania. Wydaje się jednak, że fakt, iż unikanie opodatkowania jest formalnie zgodne z prawem, stanowić może dodatkową przesłankę do podjęcia decyzji o takim sposobie oporu podatkowego względem powodów uwzględnianych w modelach dotyczących uchylania się od opodatkowania. Tak więc prześledzenie rozwoju tych modeli dostarczać może pewnych wniosków do analizy obszarów, w których państwo może inicjować działania w reakcji na unikanie opodatkowania.

Pierwszy model (model Allinghama i Sandmo), ujmujący podstawowe czynniki brane pod uwagę przy decyzji o uchylaniu się od opodatkowania, został przedstawiony w 1972 r. Model ten zakładał, że podatnik decydujący się na uchylanie się od opodatkowania uwzględnia obowiązującą stawkę podatkową, prawdopodobieństwo wykrycia oszustwa oraz wielkość kary. Dał on początek modelom nazywanym dziś zbiorczo modelami ekonomicznymi, których wspólną cechą jest traktowanie podatnika jako gracza, kalkulującego potencjalne korzyści, ewentualną karę oraz ryzyko złapania. W modelach tych celem podatnika jest maksymalizacja zysków finansowych.