Bezpłatny fragment - Metodyka prowadzenia śledztw w sprawach oszustw podatkowych

I.Modele prowadzenia śledztwa vatowskiego: ofensywny i defensywny

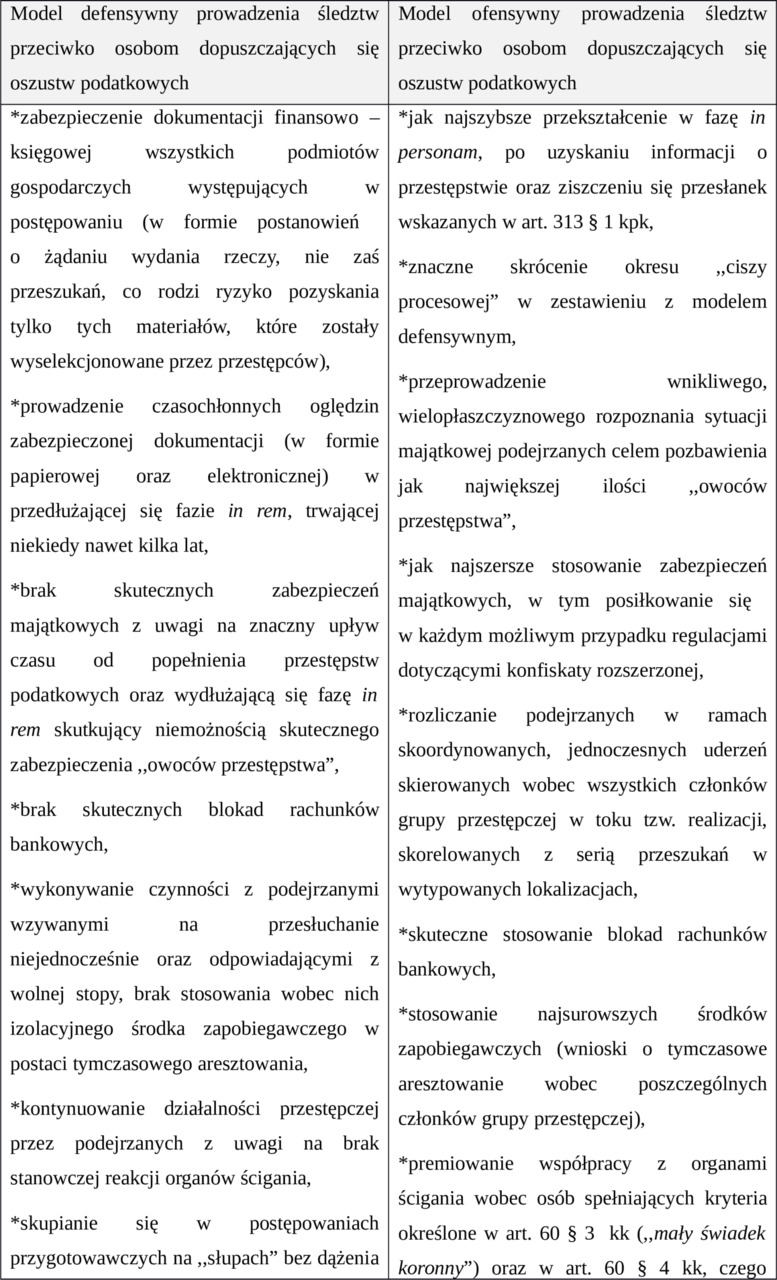

W pierwszej kolejności odnieść się należy do zagadnienia związanego z wyższością i zaletami modelu ofensywnego — względem modelu defensywnego — prowadzenia śledztw przeciwko osobom dopuszczających się oszustw podatkowych, który daje duże szanse na zabezpieczenie wartościowego materiału dowodowego, przełamanie zmowy milczenia panującej w grupach przestępczych, jak też pozwala na jak najszersze pozbawianie sprawców,,owoców przestępstwa”. Poniższe zestawienie tabelaryczne (w formie komparatystycznej) pozwala unaocznić diametralne różnice zachodzące pomiędzy tymi modelami.

(Kamil Nowak, Wpływ sposobu prowadzenia postępowania przygotowawczego na zwalczanie działalności oszustw w zakresie podatku Vat –wybrane zagadnienia, Przegląd Bezpieczeństwa Wewnętrznego, 22(12) 2020, s. 84—97)

W praktyce daje się także zauważyć model hybrydowy, w ramach którego po przedłużającej się fazie in rem ma miejsce angażująca duże siły i środki realizacja, stosowane są izolacyjne środki zapobiegawcze, podejmowane są próby jak najszerszego zajęcia składników majątkowych znajdujących się we władaniu przestępców, nie mniej jednak odnosi się wrażenie, iż te działania jakkolwiek postrzegane przez sprawców jako represyjne i efektowne, nie mniej jednak z punktu widzenia organów ścigania jawią się w ogólnym bilansie jako spóźnione i mało efektywne w zestawieniu z celami jakie postawiono sobie inicjując postępowanie przygotowawcze.

II. Świadomość brania udziału w karuzeli podatkowej

O tyle o ile kwestia świadomości uczestnictwa,,znikającego podatnika” w mechanizmie karuzeli podatkowej, a co się z tym wiąże jego odpowiedzialności karnej nie budzi co do zasady wątpliwości, to kwestia ta staje się już w praktyce problematyczna, o wiele częściej w odniesieniu do pośredników refakturujących transakcje, tj.,,buforów”, zaś o wiele rzadziej w stosunku do rzeczywistych beneficjentów, czyli,,brokerów”., , Buforem” jest legalnie działająca firma kupująca towar od,,znikającego podatnika” lub od innego,,bufora”, następnie sprzedająca go do,,brokera”. Jej celem jest ukrywanie mechanizmu oszustwa karuzelowego, a tym samym utrudnianie jego wykrycia. Rolę,,bufora” często pełnią znane przedsiębiorstwa z dobrą reputacją, nieświadome, że uczestniczą w oszustwie.,,Bufor” to podmiot skrupulatnie wypełniający wszelkie formalne obowiązki związane z rozliczeniami z tytułu VAT, nalicza niewielką marżę i nie ponosi ryzyka handlowego. Mając na uwadze z jednej strony okoliczność, iż uczestnicy karuzel podatkowych, szczególnie ci pełniący rolę,,buforów” w poszczególnych łańcuchach rzekomych dostaw towarów powołują się na nieświadome uczestnictwo w tych tworach przestępczych, a z drugiej strony mając na względzie fakt, że obok karuzel podatkowych nie obracających towarami (tylko i wyłącznie dokumentami w postaci faktur) występują także takie gdzie towar obracany wielokrotnie występuje, lub częściowo występuje (model hybrydowy karuzeli podatkowej), toteż istotne z punktu widzenia organów ścigania staje się dokonywanie właściwych ocen znamion strony podmiotowej danego typu czynu zabronionego. Zdarzają się bowiem także takie przypadki, gdy podmioty nieświadome swej roli w karuzeli podatkowej są do niej angażowane przez organizatorów celem uwiarygodnienia procederu. Jak wynika z wyroku Sądu Apelacyjnegow Białymstoku z dnia 21 listopada 2018 roku, sygn. II Aka 179/19:,,(…)Przestępcy niejednokrotnie wykorzystują nieświadomych przedsiębiorców „przepuszczając” przez ich firmę towar „dotknięty wadą prawną” (przemycony, nielegalnie pozyskany, podrobiony lub też co do którego na wcześniejszych etapach obrotu nie odprowadzono należnego VAT-u). Postępują m.in. w ten sposób, że proponują udział w obrocie danym produktem, ułatwiają jego nabycie poprzez wskazanie osoby do kontaktu (dostawcy), jak i zapewniają zbycie pomagając w wyszukiwaniu odbiorców (czasem są to „ich firmy” typu kolejny bufor lub broker) (…)”.

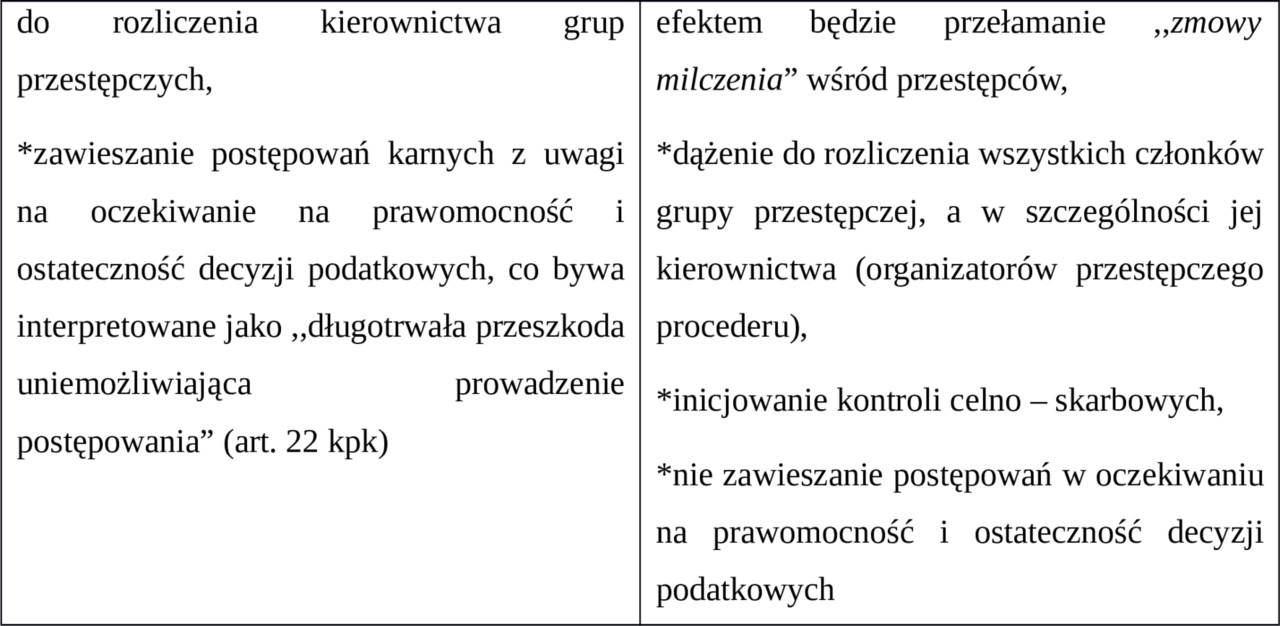

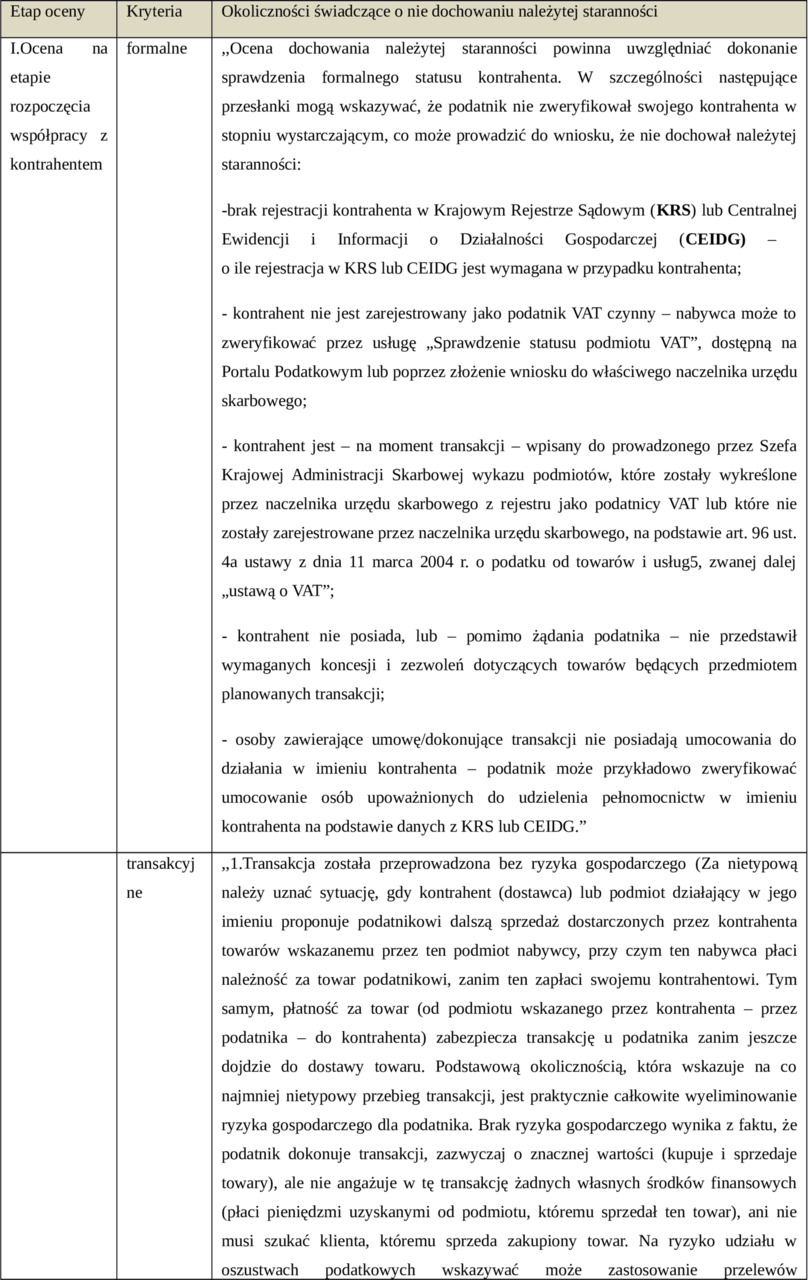

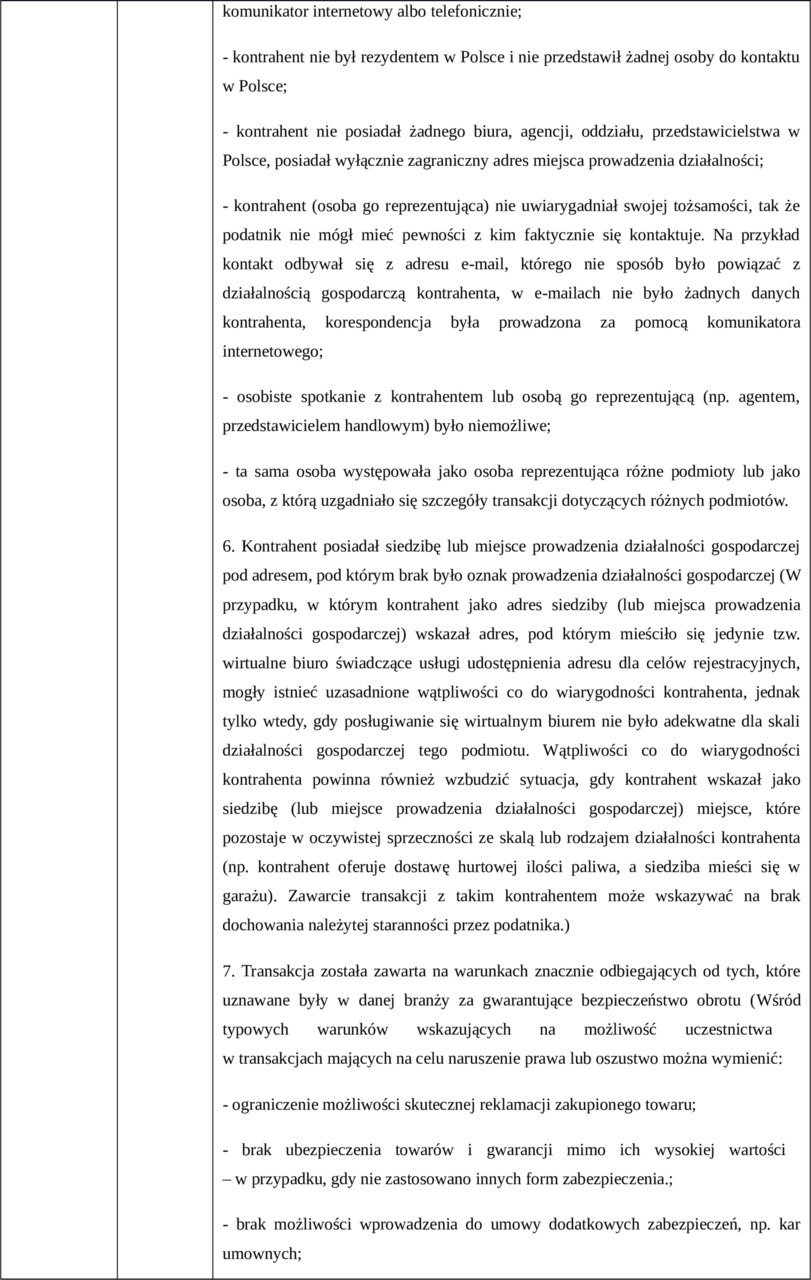

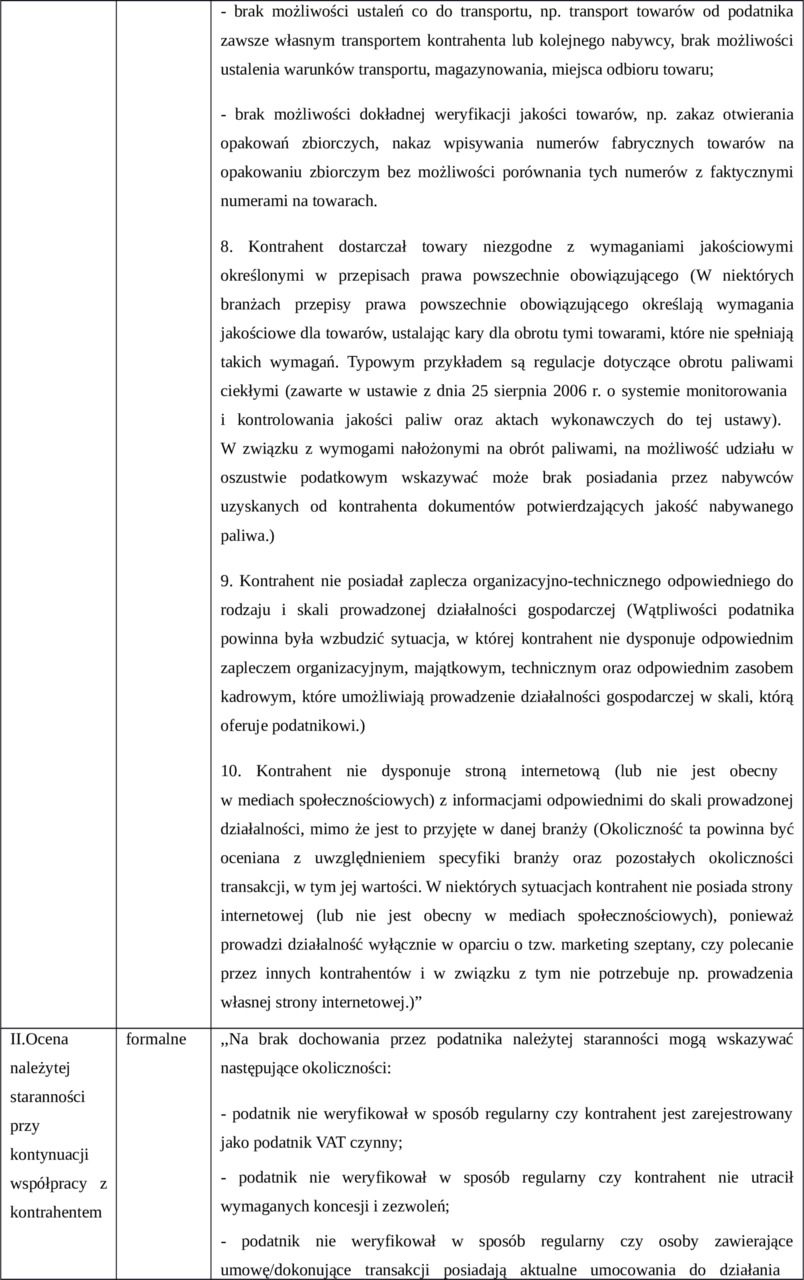

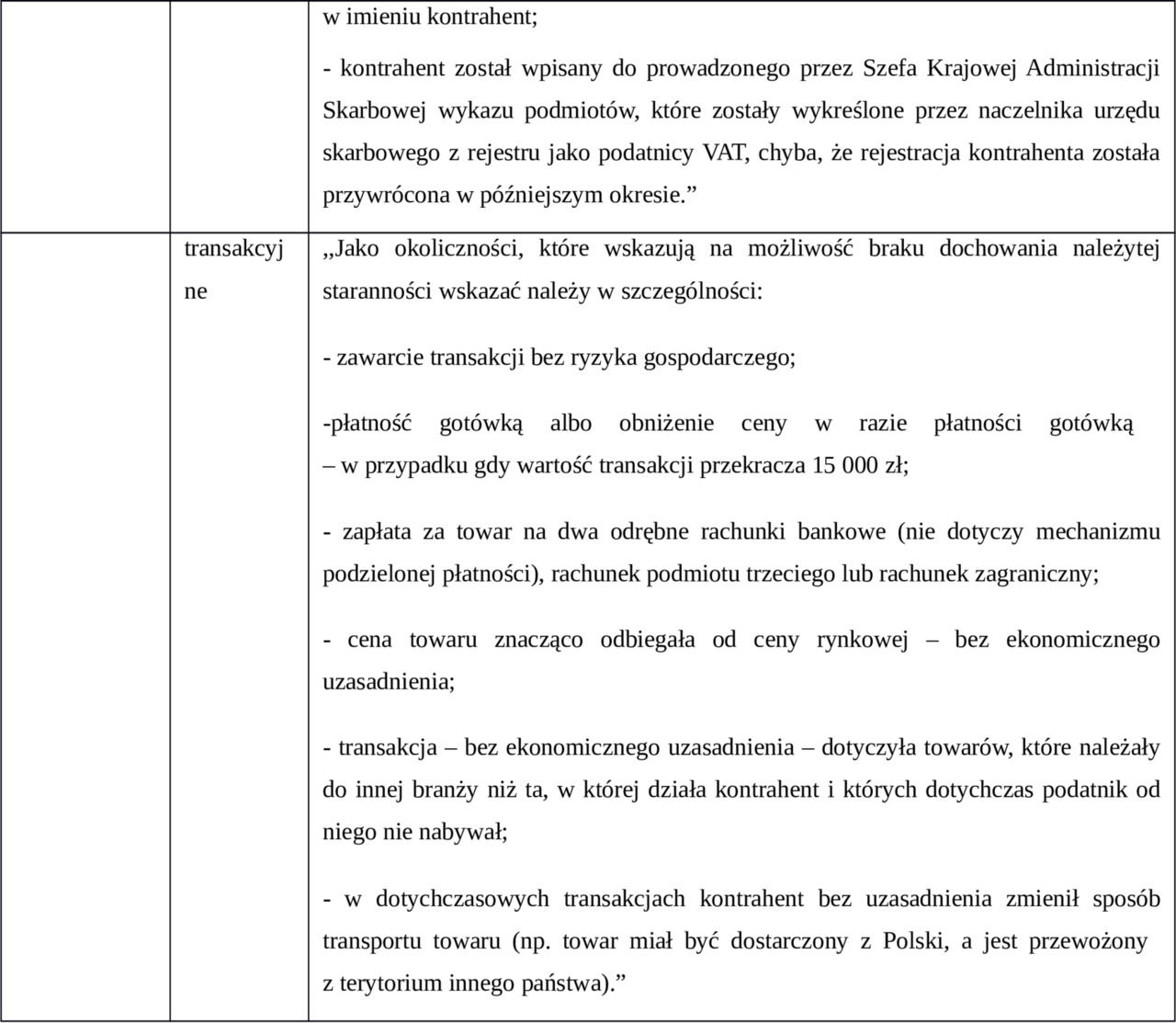

Rolę pomocniczą i niewiążącą organów ścigania w procesie czynienia ustaleń na płaszczyźnie zawinienia, celem odróżnienia karalnej umyślności od niekaralnej nieumyślności, mogą pełnić wynikające z orzecznictwa trybunału Sprawiedliwości UE jak też opisane w opracowanym przez Ministerstwo Finansów dokumencie pt.,,Metodyka w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych” kryteria dochowania należytej staranności, adresowane do organów Krajowej Administracji Skarbowej prowadzących postępowania podatkowe. Metodyka w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych jest narzędziem wykorzystywanym przy dokonywaniu oceny ryzyka braku dochowania należytej staranności przez nabywców towarów w transakcjach krajowych udokumentowanych fakturą z wykazaną kwotą podatku od towarów i usług (VAT), jak też określa najistotniejsze okoliczności, które powinny być brane pod uwagę przy ocenie zachowania podatników, którzy sami nie dokonali oszustwa w zakresie podatku VAT oraz nie wiedzieli, że transakcja, w wyniku której nabyli towar, służy oszustwu w zakresie VAT. Słusznie wskazał K. Radzikowski, iż prawo karne wymaga o wiele dalej idącej niegodziwości w działaniu niż jedynie brak dobrej wiary czy należytej staranności w rozumieniu nadanym wskazanym pojęciom orzeczeniami Trybunału Sprawiedliwości UE. Samo zaś pozbawienie prawa do odliczenia podatku nie może równać się popełnieniem czynu zabronionego w ogóle, a w szczególności na gruncie prawa karnego (Karuzele VAT. Wybrane regulacje prawa karnego materialnego i procesowego, redakcja naukowa Szymon Pawelec, s. 246). Nie mniej jednak wykazanie braku zachowania należytej staranności w postępowaniu podatkowym może mieć znaczenie dowodowe w kontekście szerszych ustaleń dowodowych poczynionych w postępowaniu karnym. Dokonując ocen prawno-karnych w stosunku do poszczególnych przedsiębiorców, których rola została sklasyfikowana jako pośredników refakturujących transakcje należy podchodzić do tej kwestii w sposób zindywidualizowany, unikać generalizacji, wystrzegać się zbytniego automatyzmu. Ustalenie zatem w ramach postępowania podatkowego (którego wyniki są wykorzystywane w ramach postępowania karnego), iż dany przedsiębiorca dochował należytej staranności przy doborze kontrahenta, który okazał się ogniwem schematu pozornych transakcji (wobec braku dowodów obciążających pochodzących z innych źródeł na gruncie postępowania karnego), sprawi iż możliwość udowodnienia mu świadomego uczestnictwa w mechanizmie karuzeli podatkowej zostanie praktycznie wyłączona. Jeżeli natomiast dojedzie do ustalenia w ramach postępowania podatkowego (którego wyniki są wykorzystywane w ramach postępowania karnego), iż dany przedsiębiorca nie dochował takiej należytej staranności, zaś dodatkowo kontekst dowodowy (dowody obciążające pochodzące z innych źródeł na gruncie postępowania karnego) zindywidualizowany dla każdej konkretnej sprawy pozwoli wykazać, iż doszło do przekroczenia subtelnej granicy dowodowej wytyczonej pomiędzy niekaralną nieumyślnością wynikającą z nieświadomości, a co najmniej zamiarem ewentualnym, gdy sprawca wprawdzie nie ma zamiaru jego popełnienia, ale przewidując popełnienie czynu zabronionego, godzi się na jego popełnienie, to wówczas taki podmiot należy zaliczyć do kategorii świadomych uczestników karuzeli podatkowej ze wszystkimi prawno — karnymi konsekwencjami. Wykazanie okoliczności świadczących o nie dochowaniu należytej staranności — w kontekście dodatkowo pozostałego materiału dowodowego wzmacniającego tezę o świadomym uczestnictwie w schemacie transakcji pozornych — może zatem okazać się pomocne do wykazania u danego uczestnika obrotu rynkowego świadomego uczestnictwa w mechanizmie karuzeli podatkowej, przy przyjęciu sprawstwa w zamiarze co najmniej ewentualnym. Nierzadko bowiem w toku prowadzenia śledztw dokonując ocen prawno-karnych wobec zachowań poszczególnych uczestników karuzel podatkowych organy ścigania zbytnio skupiają się na umyślności w jej bardziej,,kategorycznej”, formie w postaci zamiaru bezpośredniego, tracąc z pola widzenia możliwości jakie daje przyjęcie zamiaru ewentualnego. Realne włączenie w poczet tych wartościowań koncepcji opartych na zamiarze ewentualnym winno skutkować w praktyce wdrożeniem bardziej ofensywnego modelu prowadzenia tego typu śledztw. Poniżej wskazano w ujęciu tabelarycznym okoliczności świadczące o niedochowaniu należytej staranności, z podziałem na kryteria formalne oraz transakcyjne, w zależności od etapu oceny wskazane w opracowanym przez Ministerstwo Finansów dokumencie pt.,,Metodyka w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych”.

(Zestawienie tabelaryczne opracowano na podstawie:,,Metodyka w zakresie oceny dochowania należytej staranności przez nabywców towarów w transakcjach krajowych”, źrodło: podatki.gov.pl/media/4522/metodyka. pdf)

Odnosząc się z kolei do kwestii świadomości udziału,,brokerów” w schemacie transakcji pozornych stwierdzić należy, iż rzadkim wyjątkiem potwierdzającym ogólną regułę jest występowanie tego typu ogniw, które nie byłyby świadome przestępczego charakteru udziału w karuzeli podatkowej. Wprowadzenie bowiem do mechanizmu tej przestępczej struktury podmiotów nieświadomych przestępczego charakteru przedsiębranego przedsięwzięcia, a wśród nich,,brokera”, będącego największym ekonomicznym beneficjentem oszustwa podatkowego, generuje ryzyko utraty kontroli przez organizatorów procederu nad kierunkiem przepływu korzyści. W tym miejscu warto przytoczyć bogate orzecznictwo sądów administracyjnych, odnoszące się do kwestii świadomości brokera w mechanizmie karuzeli podatkowej, tj.:

— wyrok Wojewódzkiego Sądu Administracyjnego w Krakowie z dnia 7 grudnia 2016 r., I SA/Kr 1251/16, z którego wynika, iż:,,(…)Wszystkie te okoliczności przytoczone wyżej jak również wiele innych zaprezentowanych przez organy, w ocenie Sądu wskazują w sposób jednoznaczny na świadomy udział skarżącego w „karuzeli podatkowej”. Rzeczywistym celem przeprowadzonych transakcji, jak ustalono, nie były racje gospodarcze (brak ekonomicznego uzasadnienia) lecz nieuprawnione uzyskanie korzyści podatkowych związanych z pozorowanymi transakcjami wewnątrzwspólnotowymi w celu wyłudzenia podatku VAT. Zgromadzono dowody świadczące o świadomym udziale zaangażowanych w proceder uczestników, pełniących w oszustwie określone, przypisane im funkcje. Bufory odsprzedają sobie towar, aż trafi on do brokera — czyli podmiotu, który ma zrealizować zysk z całej operacji. Żeby to zrobić, broker musi dokonać wewnątrzwspólnotowej dostawy — najczęściej do spółki wiodącej. I tu właśnie wykorzystywana jest instytucja zwrotu podatku: broker ma do niego prawo, bo teoretycznie zapłacił ostatniemu z buforów fakturę z 23-proc. VAT (VAT naliczony), a na fakturze wystawionej przez siebie wpisuje stawkę 0 proc. (VAT należny) — z uwagi na eksport wewnątrzunijny. Skutek jest taki, że urząd skarbowy dokonuje zwrotu nigdy niezapłaconego podatku. Dla całej grupy podmiotów występujących w obrocie rolę typowego oszusta podatkowego pełni tzw. znikający podatnik, jednakże największe korzyści w całym tym procederze odnosi broker, gdyż odzyskuje cały naliczony podatek. Jeżeli zatem głównym celem karuzeli podatkowej jest wyłudzenie nienależnego podatku VAT i czynności tej dokonuje skarżący to na gruncie niniejszej sprawy w świetle dokonanych ustaleń faktycznych nie można się zgodzić, że dokonywał tego nieświadomie nawet jeżeli nie był podmiotem wiodącym, organizującym cały proceder.(…)”,

— wyrok Wojewódzkiego Sądu Administracyjnego w Białymstoku z dnia 31 października 2017 r., I SA/Bk 551/17, z którego wynika, iż:,,(…)Organ wskazał, a zebrany materiał dowodowy to potwierdza, że skarżąca Spółka pełniła w tym systemie funkcję tzw. brokera. W literaturze opisującej przestępstwa karuzelowe jako brokera określa się podmiot, który co do zasady nie wzbudza zastrzeżeń i regularnie rozlicza się z urzędem skarbowym. Zadaniem brokera jest dokonywanie opodatkowanej stawką 0% VAT wewnątrzwspólnotowej dostawy towarów (WDT) do tzw. spółki wiodącej zarejestrowanej w innym państwie członkowskim. Towar jest wcześniej nabyty od bufora. W związku z dokonaniem WDT brokerowi przysługuje prawo do ubiegania się o zwrot od właściwego urzędu skarbowego kwoty zapłaconego buforowi podatku VAT z tytułu krajowego nabycia, które opodatkowane jest stawką podstawową. Przyjmuje się, że nawet jeśli broker nie jest organizatorem karuzeli podatkowej, to zazwyczaj ma świadomość udziału w procederze, o czym świadczy fakt, że towar, który bufor sprzedaje w ramach WDT nie trafia do przypadkowej firmy, ale do podmiotu pozostającego pod kontrolą grupy przestępczej, przy czym krąży w kółko. Zatem brak świadomości brokera musiałby się łączyć z trudnym do wyobrażenia i wielokrotnie występującym zbiegiem okoliczności.(…)”,

— wyrok Wojewódzkiego Sądu Administracyjnego w Lublinie z dnia 23 stycznia 2018 r., I SA/Lu 776/17, z którego wynika, iż:,,(…)Odnosząc się do roli skarżącego w całym procederze organ odwoławczy wywiódł, że rola brokera w karuzeli podatkowej jest na tyle istotna, że nie może nim być podmiot przypadkowy, nie wtajemniczony w sposób funkcjonowania całego mechanizmu. Brak wiedzy o uczestnictwie w procederze uniemożliwiałby podmiotom będącym organizatorami karuzeli uzyskania zwrotu podatku — o który ubiega się właśnie broker w związku z dokonaną operacją wspólnotowej dostawy towarów. Organ stwierdził, że w interesie grupy jest dołożenie wszelkich starań, aby skarżący został uznany za osobę nie biorącą udziału w procederze, bowiem tylko taka okoliczność pozwala na uzyskanie zasadniczej korzyści w postaci zwrotu VAT. Nieświadomy udział skarżącego oraz brak współdziałania z pozostałymi podmiotami byłby zaprzeczeniem istnienia karuzeli podatkowej.(…)”,

— wyrok Wojewódzkiego Sądu Administracyjnego we Wrocławiu z dnia 14 czerwca 2017 r., I SA/Wr 1364/16, z którego wynika, iż:,,(…)Jeżeli zatem skarżąca, będąc podmiotem profesjonalnym, dysponowała wiedzą odnośnie dużego ryzyka oszustwa podatkowego (udziału w karuzeli podatkowej), postrzegając brak racjonalności obrotu towaru, w którym uczestniczyła, dokonywała wszakże w ramach tego obrotu nabycia i wewnątrzwspólnotowej dostawy i jednocześnie została dla tego obrotu specjalnie powołana, to już z tych powodów nie był pozbawiony podstaw osąd organu, że spółka zdawała sobie sprawę z udziału w karuzeli podatkowej.(…)”.

III. Aktualny model strukturalny,,zorganizowanych grup przestępczych” dopuszczających się przestępstw podatkowych

Jako, że oszustwa podatkowe, w tym te popełniane metodą karuzelową wymagają z istoty swojej powołania struktur bardziej skonsolidowanych niż współsprawstwo, ukierunkowanych na dłuższy byt, toteż końcowo należy odnieść się do aktualnego modelu strukturalnego,,zorganizowanych grup przestępczych” dopuszczających się przestępstw podatkowych (a niekiedy jednocześnie dotacyjnych). Obok tradycyjnie znanych struktur zhierarchizowanych pojawiają się bowiem twory coraz bardziej spłaszczone o budowie fraktalnej, co zostało dostrzeżone w nauce prawa karnego, a częściowo w judykaturze (ewolucja modelu zorganizowanej grupy przestępczej).

,,(…)Współczesny model przestępczości zorganizowanej (nazywanej tak umownie) zbliżony jest do modelu zorganizowanego przestępstwa, jednakże jest on i tak zdecydowanie różny od tradycyjnie (definicyjnie) pojmowanej przestępczości zorganizowanej. Mając na myśli zorganizowane przestępstwo należy przez to rozumieć dowolny związek zawodowych przestępców, czyli takich, którzy swoją działalność traktują jak pracę przynoszącą im stały dochód. Mają oni jeden wspólny cel — osiągnięcie dochodu (zysków z działalności przestępczej), lecz ten cel nie jest jeden dla nich wszystkich. Każdy z nich ma inny sposób na osiągnięcie dochodu ze względu na różny zakres działania (różne obowiązki) w realizacji zorganizowanego przestępstwa. Przy tym każdy z nich ma świadomość swojej wartości — nie tylko materialnej, ale również intelektualnej. Na tym polega współczesna przestępczość zorganizowana, że każdy prowadzi własną „działalność” i każdy jest dla siebie „panem”. Nie ma hierarchicznego podporządkowania, nie ma przemocy i gróźb w celu wymuszenia posłuszeństwa. Współczesny, inteligentny przestępca (najczęściej zajmujący się przestępczością ekonomiczną) nie pozwoli sobie na zdominowanie przez drugiego przestępcę. Nikt zresztą nie ma zamiaru dominować nad nikim gdyż relacje pomiędzy przestępcami mają charakter nieformalnych związków bądź umów. Takie relacje pozwalają na osiągnięcie maksymalnych korzyści z przestępczego procederu, gdyż każdy z prowadzących własną „działalność”, mając na celu osiągnięcie zysku dla siebie z wykonanej pracy będzie dokładał ponad należytej staranności by wzorowo zrealizować to co do niego należy — po to chociażby, by w przyszłości również skorzystano z jego „usług”. Jest przedsiębiorcą, fachowcem w tym co robi. Te relacje z pewnością można nazwać „sieciami przestępczymi”, będącymi luźnymi, elastycznymi związkami osób powiązanych wzajemnymi, dwustronnymi relacjami o charakterze przestępczym. Przy tym, jak bardzo trafnie wskazuje E.W. Pływaczewski: „niepowiązanych w sposób stały, ale współpracujących pomiędzy sobą na zasadzie doboru — pod kątem posiadanych umiejętności lub możliwości finansowych — do konkretnego zadania (przestępstwa) lub w krótkich horyzontach czasowych”. Co prawda autor wymienia sieci przestępcze jako jedną z wielu struktur w jakie organizują się przestępcy (np. bandy utożsamiane z gangami) jednak, ze względu na profesjonalizm funkcjonowania i rodzaj popełnianych poważnych przestępstw, to z sieciami przestępczymi z pewnością w pierwszej kolejności należy walczyć. Słusznie zauważa też W. Filipkowski, że zorganizowane sieci przestępcze to zwykle zawodowi przestępcy występujący indywidualnie, podejmujący działalność przestępcza w zmieniających się konfiguracjach przestępczych, nie uważający się za jedną, stałą grupę, gdzie ich pozycja zależy od ich własnych cech (predyspozycji, umiejętności, kapitału). Poza rozważaniami pozostawimy cały szereg band — gangów (tradycjonalne, neotradycjonalne, skondensowane, kolektywne, wyspecjalizowane), czy patologicznych struktur pseudokibiców, które tak naprawdę niewiele mają wspólnego ze współczesną przestępczością zorganizowaną (pseudokibice, jako pseudokibice popełniają przestępstwa prawie zawsze tylko na stadionach lub poza nimi, ale w związku z imprezami sportowymi), gdyż przypisywanie grupom pseudokibiców popełnianie przestępstw kryminalnych, narkotykowych czy ekonomicznych na skalę krajową i międzynarodową jest wynikiem prowadzenia kierunkowej, populistycznej polityki przez Komendę Główną Policji. Już na początku wieku zauważono, że przestępczość zorganizowana w Polsce staje się elastyczna i zmienia kształt. Nie przybrała ona jednak zdecydowanie formy związku przestępczego (jako struktury wyższego rzędu niż zorganizowana grupa przestępcza) rozumianego jako trwała organizacja z określonym kierownictwem, porządkiem wewnętrznym i dyscypliną założona na dłuższy czas. Przybrała zaś zdecydowanie bardziej formę sieci zawodowych przestępców współpracujących doraźnie, ograniczających kontakty między sobą do niezbędnego minimum, praktycznie bez jakiejkolwiek wewnętrznej dyscypliny. To daje zarówno szanse jak i zagrożenia w walce z tym zjawiskiem.” (Szymon Kosatka,,(Nie) zorganizowana przestępczość w Polsce — perspektywy i zagrożenia dla wymiaru sprawiedliwości, w; Biuletyn PTK, numer 23, Warszawa 2016).

IV. Wykorzystania jednej i tej samej,,infrastruktury przestępczej” lub jej fragmentów do działań przestępczych w ramach,,karuzel podatkowych” oraz,,karuzel dotacyjnych”.

Kolejna kwestia warta omówienia odnosi się do sposobu prowadzenia śledztw — w toku których sprawcy posługiwali się w ramach mechanizmu przestępczego tzw.,,pustymi” fakturami VAT — poprzez wykonywanie w jego toku czynności o charakterze,,trałowym” (jak najszerszym, kompleksowo, wnikliwie analizując poszczególne płaszczyzny inkryminowanej aktywności danej grupy przestępczej,,obsługującej” katalog podmiotów znajdujących się w zainteresowaniu organów ścigania), gdyż nierzadko jedna i ta sama,,infrastruktura przestępcza” w postaci sieci wzajemnie powiązanych fasadowych podmiotów lub jej fragmentów może być wykorzystywana do działań przestępczych w ramach zarówno,,karuzel podatkowych”, jak też,,karuzel dotacyjnych”, które się wzajemnie przenikają z uwagi na powiązania podmiotowo — kapitałowe oraz swoisty pragmatyzm, specyficzną kryminalną,,optymalizację”, maksymalizowanie zysków kosztem minimalnych nakładów w ramach działań przestępczych przez osoby stojące na czele tych struktur przestępczych. Zgodnie ze stanowiskiem metodologicznym Prokuratury Krajowej wyrażonym w materiałach szkoleniowych pt.,,Przestępstwa w projektach finansowanych ze środków UE oraz ich konsekwencje” (Aleksandra Mrozek, Departament do Spraw Przestępczości Gospodarczej Prokuratury Krajowej, s. 9—12); w ramach modeli karuzeli dotacyjnych wykorzystuje się tzw. łańcuch podmiotów, skonstruowany przede wszystkim po to, by doprowadzić do uzyskania środków w wysokości większej, niż wymaga tego faktyczny zakres projektu.,,Mechanizm ten wymaga zaangażowania większej ilości osób i podmiotów, a także zsynchronizowanych działań każdego z nich, z tego powodu przestępstwa te z reguły popełniane są w zorganizowanych grupach przestępczych, a polegają na stworzeniu lub wykorzystaniu kilku podmiotów gospodarczych, które potwierdzą nierzetelne informacje dotyczące sprzedaży towarów i usług lub wskażą kwoty znacznie zawyżone.”, , Z kolei beneficjent posługując się nierzetelnymi fakturami zakupu rozlicza dotacje na wartości znacznie wyższe lub na usługi i towary, których faktycznie nie nabył, zaś ten schemat może być połączony z nierzetelną oceną projektu lub jego rozliczeniem przez dotacjodawcę.”, , W powyższym zakresie identyfikuje się zachowania sprawców, polegające na: przedkładaniu nieprawdziwych oświadczeń lub fałszywych dokumentów, dokonywaniu pozornego podziału gruntów i zawieraniu umów dzierżawy z osobami fizycznymi, które faktycznie nie prowadziły działalności rolniczej, posługiwaniu się podrobionymi fakturami VAT, zawyżaniu podlegających refundacja i kosztów projektu, wprowadzeniu w błąd, co do daty poniesienia wydatków kwalifikowanych, ustanowieniu tzw. podmiotu podstawionego, na rzecz którego beneficjent ponosi wydatki zaliczające się do kosztów objętych dofinansowaniem (koszty kwalifikowalne), nabywając od niego rzeczy lub usługi po cenach rażąco wyższych od rynkowych, ustanowieniu tzw. łańcucha podmiotów, zorganizowaniu tzw. karuzeli dotacyjnej”., , Schemat,,karuzel dotacyjnych” często pojawia się obok mechanizmu „łańcucha podmiotów”. Jest związany z koniecznością wykazania wkładu własnego przez Beneficjenta, który, dzięki temu mechanizmowi, pozyskiwany jest ze środków pochodzących z samej dotacji. Na etapie pozyskiwania dotacji Beneficjent wykazuje przyrzeczenie przekazania środków przez podmiot trzeci na rzecz Beneficjenta pod jakimkolwiek tytułem, które najczęściej nie potwierdza prawdziwych okoliczności. Na etapie realizacji projektu, Beneficjent transferuje środki pozyskane z dotacji na „Generalnego Wykonawcę” np. pod tytułem zapłaty za pozyskane do realizacji projektu produkty lub usługi. „Generalny Wykonawca” przekazuje te środki na rzecz kolejnych podmiotów, często zarejestrowanych zagranicą, pod pozornymi tytułami, najczęściej zakupu papierów wartościowych lub udzieleniu pożyczek. Następnie dochodzi do kolejnych transferów tych środków pomiędzy co najmniej dwoma podmiotami. Po przetransferowaniu podmiot przekazuje środki na rzecz Beneficjenta np. tytułem pożyczki. Środki te są wykazywane jako środki własne Beneficjenta.”, , Przestępstwa w projektach finansowanych ze środków UE oraz ich konsekwencje” (Aleksandra Mrozek, Departament do Spraw Przestępczości Gospodarczej Prokuratury Krajowej, s. 9—12).

Ubocznie nadmienić należy, iż instrumentami jednoźródłowymi służącymi czynieniu stosownych ustaleń w przedmiotowym zakresie są między innymi dane zawarte w sieci teleinformatycznej (bazakonkurencyjnosci.funduszeeuropejskie.gov.pl; crbr.podatki.gov.pl — centralny rejestr beneficjentów rzeczywistych). Jeśli zaś chodzi o samą kwalifikację prawną obowiązującą w ramach stanów faktycznych obejmujących działania w ramach,,karuzel dotacyjnych”, to analogicznie jak w przypadku karuzel podatkowych będzie ona oparta o zasadę zbiegu idealnego (art. 8 §1 kks), gdzie obok zarzutu karnego powszechnego (art. 286 kk, 297 kk, 271 kk, 273 kk), wystąpi także zarzut karno — skarbowy (art. 62 kks oraz 82 kks). Nie sposób jest bowiem stracić z pola widzenia okoliczności, iż art. 82 kks penalizuje narażenie finansów publicznych na uszczuplenie poprzez nienależną wypłatę, pobranie lub niezgodne z przeznaczeniem wykorzystanie dotacji lub subwencji.

V.Kwalifikacja prawna oszustw podatkowych przez 1 marca 2017 roku i po 1 marca 2017 roku

Metodyka prowadzenia śledztw w sprawie oszukańczych zabiegów podejmowanych w związku z uszczupleniami w podatku VAT kładzie szczególny nacisk na rozstrzyganie na gruncie jednego postępowania karnego odpowiedzialności karnej obu stron tego samego zjawiska przestępczego (wystawców i użytkowników obarczonych fałszem intelektualnym dokumentów), tj. wobec: a) sprawców wystawiających z inspiracji odbiorców,,puste” faktury VAT oraz pomagających odbiorcom,,pustych” faktur VAT w użyciu tego typu dokumentów w kontraktach z organami podatkowymi, jak też w oszustwie podatkowym, zaś pełna kwalifikacja przy zaniżaniu zobowiązań podatkowych obejmuje zatem: I. art. 271 §3 kk w zw. z art. 271 §1 kk w zb. z art. 18 §3 kk w zw. z art. 273 kk w zw. z art. 11 §2 kk (oraz ew. art. 65 §1 kk gdy sprawca uczynił sobie z popełnienia przestępstwa stałe źródło dochodu, lub działał w zorganizowanej grupie przestępczej, jak też art. 12 §1 kk jeśli sprawca działał w warunkach czynu ciągłego), II. 62 §2 kks w zb. z art. 18 §3 kk w zw. z art. 20 §2 kks w zw. z art. 56 §1 (lub §2) kks w zw. z art. 7 §1 kks w zw. z art. 6 §2 kks, przy zastosowaniu art. 8 §1 kks, b) jak też odbiorców,,pustych” faktur VAT pomagających działającym z ich inspiracji osobom generującym te obarczone fałszem intelektualnym dokumenty w ich wytworzeniu poprzez podanie stosownych danych figurujących w treści tych dokumentów oraz używających ich w kontaktach z organami podatkowymi w celu dokonania oszustw podatkowych, zaś pełna kwalifikacja przy zaniżaniu zobowiązań podatkowych obejmuje zatem: I. art. 18 §3 kk w zw. z art. 271 §3 kk w zw. z art. 271 §1 kk w zb. z art. 273 kk w zw. z art. 11 §2 kk (oraz ew. art. 65 §1 kk gdy sprawca uczynił sobie z popełnienia przestępstwa stałe źródło dochodu lub działał w zorganizowanej grupie przestępczej, jak też art. 12 §1 kk jeśli sprawca działał w warunkach czynu ciągłego), II. art. 62 §2 kks w zb. z art. z art. 56 §1 (lub §2) kks w zw. z art. 7 §1 kks w zw. z art. 6 §2 kks, przy zastosowaniu art. 8 §1 kks, c) sprawców wystawiających z inspiracji odbiorców,,puste” faktury VAT oraz pomagających odbiorcom,,pustych” faktur VAT w użyciu tego typu dokumentów w kontraktach z organami podatkowymi, jak też w oszustwie podatkowym oraz pospolitym, zaś pełna kwalifikacja przy narażeniach na nienależny zwrot należności podatkowej lub przy nienależnych zwrotach należności podatkowej obejmuje zatem: I.art. 271 §3 kk w zw. z art. 271 §1 kk w zb. z art. 18 §3 kk w zw. z art. 273 kk w zb. z art. 286 §1 kk (jeśli doszło do przelania zwrotu podatkowej należności publicznoprawnej na konto podatnika lub art. 13 §1 kk w zw. z art. 286 §1 kk, jeśli wykazano nadwyżkę podatku, ale nie została ona jeszcze przelana na konto podatnika, a nie podlega ona zaliczeniu na poczet zaległości, bieżących lub przyszłych zobowiązań podatkowych) w zw. z art. 11 §2 kk (oraz ew. 65 §1 kk, gdy sprawca uczynił sobie z popełnienia przestępstwa stałe źródło dochodu lub działał w zorganizowanej grupie przestępczej, jak też art. 12 §1 kk, jeśli sprawca działał w warunkach czynu ciągłego), II.art.62 §2 kks w zb. z art. 18 §3 kk w zw. z art. 20 §2 kks w zw. z art. 76 §1 kks, przy zastosowaniu art. 8 §1 kks), d) jak też odbiorców,,pustych” faktur VAT pomagających działającym z ich inspiracji osobom generującym te obarczone fałszem intelektualnym dokumenty w ich wytworzeniu poprzez podanie stosownych danych figurujących w treści tych dokumentów oraz używających ich w kontaktach z organami podatkowymi w celu dokonania oszustw podatkowych, zaś pełna kwalifikacja przy narażeniach na nienależny zwrot należności podatkowej lub przy nienależnych zwrotach należności podatkowej obejmuje zatem: I. art. 18 §3 kk w zw. z art. 271 §3 kk w zw. z art. 271 §1 kk w zb. z art. 273 kk w zb. z art. 286 §1 kk (jeśli doszło do przelania zwrotu na konto podatnika lub art. 13 §1 kk w zw. z art. 286 §1 kk, jeśli wykazano nadwyżkę podatku, ale nie została ona jeszcze przelana na konto podatnika, a nie podlega ona zaliczeniu na poczet zaległości, bieżących lub przyszłych zobowiązań podatkowych) w zw. z art. 11 §2 kk (oraz ew. 65 §1 kk gdy sprawca uczynił sobie z popełnienia przestępstwa stałe źródło dochodu lub działał w zorganizowanej grupie przestępczej, a także art. 12 §1 kk, jeśli sprawca działał w warunkach czynu ciągłego), II. art. 62 §2 kks w zb. z art. z art. 76 §1 kks w zw. z art. 7 §1 kks, przy zastosowaniu art. 8 §1 kks).

Opisana powyżej propozycja kwalifikacji prawnej odnosi się do stanów faktycznych w ramach których pochód przestępstwa zakończył się do dnia 1 marca 2017 roku, w odniesieniu do sytuacji, gdzie miał miejsce tzw. fałsz intelektualny.

Do przypadków tzw. fałszu materialnego w przypadku faktur VAT — przed dniem 1 marca 2017 roku — zastosowanie znajdował art. 270 §1 kk, zaś po dniu 1 marca 2017 roku, art. 270 a §1—3 kk. W związku z wejściem w życie z dniem 1 marca 2017 roku regulacji prawnych dotyczących tzw.,,przestępstw fakturowych”, ujętych w art. 270 a kk, 271 a kk, 277a kk, opisana powyżej kwalifikacja ulega modyfikacjom w odniesieniu do stanów faktycznych które: a) zaistniały wprawdzie przed dniem 1 marca 2017 roku, ale po tej dacie były kontynuowane (nie ma zastosowania reguła z art. 4 §1 kk, rozstrzygającym jest ostatni moment aktywności przestępczej sprawcy dopuszczającego się czynu popełnionego w warunkach art. 12 §1 kk — analogiczne stanowisko zajął Sąd Najwyższy na kanwie orzeczeń, tj.: wyroku z dnia 14 listopada 2016 r., sygn. III KK 273/16, LEX 2151432 oraz w wyroku z 18 grudnia 2015 r., sygn. III KK 300/15, LEX: 1943848), b) zaistniały w całości po dniu 1 marca 2017 roku.

Kup książkę, aby przeczytać do końca.